ビー ウィズ ユー プラスII(米ドル建)

[対面販売のみ]

金融機関窓口からビー ウィズ ユー プラスIIにお申込みのお客さまは取り扱いプランが異なりますので、こちらを参照ください。

「ビー ウィズ ユー プラスII(米ドル建)」は、健康告知の有無、契約年齢範囲などにより、しくみの異なる3つのプランがある外貨建一時払終身保険です。

どのプランも保障効果を活用することができます。

※ 【保障重視プラン(健康告知なし)】は、主契約が「一時払終身保険(米ドル建 初期死亡保険金抑制型)」、【健康告知ありプラン】は、主契約が「利率変動型一時払終身保険(米ドル建 16)」、【健康告知なしプラン】は、主契約が「利率変動型一時払終身保険(米ドル建 21)」となります。

商品のポイント

※ 金融情勢などの影響により、プランによってはお取り扱いを見合わせている場合があります。お申し込みの際は最新の基準利率をご確認ください。

この商品は「保険相談サービス」にてご相談・お申し込み可能な商品です。

保険相談サービス(対面・オンライン)

特徴1

保障重視プラン(健康告知なし)は、ご契約の2年後または5年後から、米ドル建でふやしてのこせます

※ 【保障重視プラン(健康告知なし)】は、主契約が「一時払終身保険(米ドル建 初期死亡保険金抑制型)」となります。

健康告知なしでご契約の2年後または5年後から、米ドル建で、払い込んだ保険料より大きな保障が得られます。

※ 職業告知はあります。

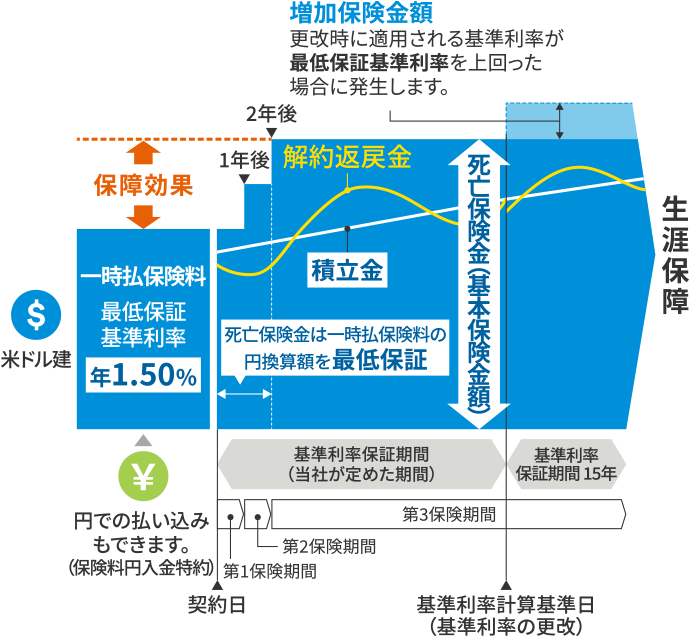

イメージ図

※ イメージ図は、実際に適用される基準利率などから計算される基本保険金額・解約返戻金などの推移を保証するものではありません。

※ 死亡保険金額は、各保険期間により算出方法が異なります。

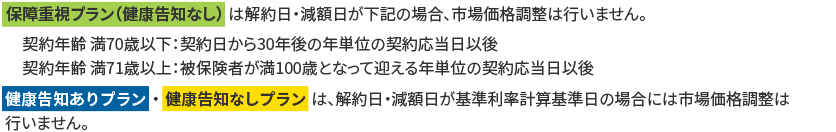

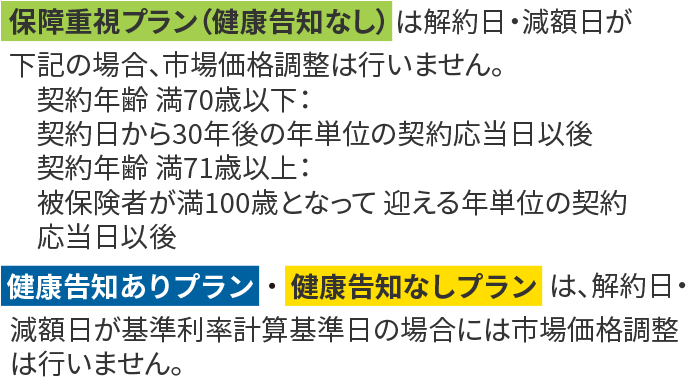

※ 解約日・減額日が下記の場合、市場価格調整は行いません。

契約年齢 満70歳以下:契約日から30年後の年単位の契約応当日以後

契約年齢 満71歳以上:被保険者が満100歳となって迎える年単位の契約応当日以後

ご契約時

米ドルまたは円で払い込みます。

保険期間中

ご契約の2年後または5年後から、万一の保障が大きくなります。

- 第1保険期間の保険金額を抑えることで、第2保険期間の保障を大きくするしくみとなっています。

積立金を安定的にふやします。

万一のとき

死亡保険金には最低保証があります。

- 第1保険期間は一時払保険料相当額を米ドル建で、第2保険期間は基本保険金額を米ドル建で最低保証します。

- 特約*を付加することで、保障が大きくなるまでの期間(第1保険期間)、一時払保険料相当額の円換算額を最低保証することができます。

* 初期死亡時保険金円建保証特約は、契約年齢が満81歳~満90歳で第1保険期間が5年の場合、付加できません。

※ 特約を付加した場合の第1保険期間を除き、死亡保険金を円でお受け取りになる場合は、受取額が一時払保険料の円換算額を下回ることがあります(元本割れ)。

※ 解約返戻金に最低保証はありません。

※ このプランに高度障害保険金はありません。

初期死亡時保険金円建保証特約について

※ この特約は契約時のみ付加できます(中途付加はできません)。ただし、契約年齢が満81歳~満90歳で第1保険期間が5年の場合、付加できません。

なお、この特約を付加した場合の基本保険金額は、付加しない場合よりも小さくなります。

※ 中途解約はできません。

※ 記載の保険金額は例示であり、将来の受取額を保証するものではありません。

基本保険金額

※ 基本保険金額は1米ドル未満を切り捨てて表示しています。

※ 上記の基準利率は例示のものです。これで計算された仮定の数値は、商品(プラン)のしくみなどをご理解いただくための例示であり、将来の受取額などを保証するものではありません。

特徴2

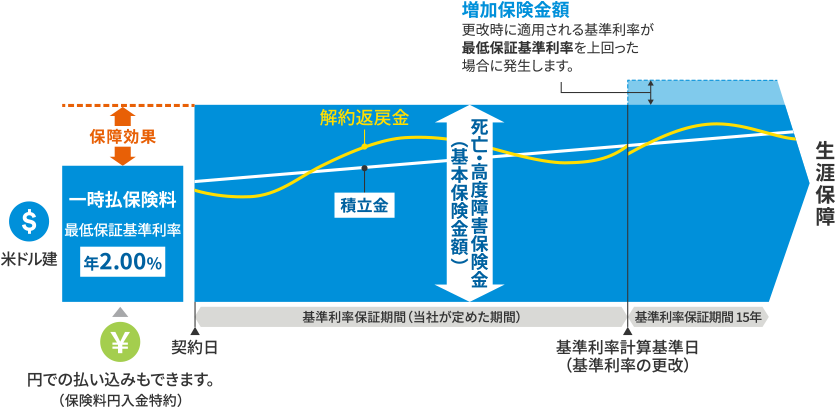

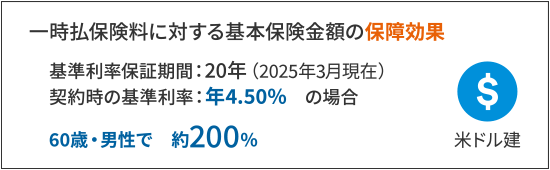

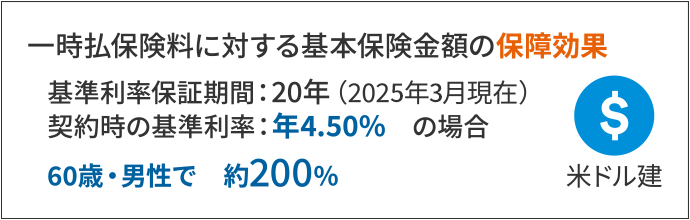

健康告知ありプランは、ご契約後すぐに、米ドル建でふやしてのこせます

※ 【健康告知ありプラン】は、主契約が「利率変動型一時払終身保険(米ドル建 16)」となります。

健康告知をすることで、ご契約後すぐに、米ドル建で、払い込んだ一時払保険料より大きな保障が得られます。

万一のときには、死亡保障に加えて高度障害保障があります。

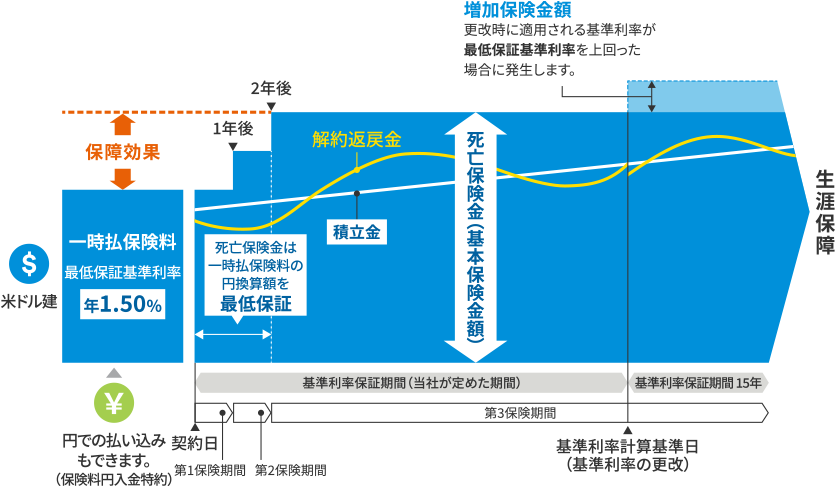

イメージ図

※ イメージ図は、実際に適用される基準利率などから計算される基本保険金額・解約返戻金などの推移を保証するものではありません。

ご契約時

米ドルまたは円で払い込みます。

保険期間中

ご契約当初から、万一の保障は一時払保険料を米ドル建で上回ります。

積立金を安定的にふやします。

※ 解約時・減額時の解約返戻金は変動します。

万一のとき

死亡・高度障害保険金には最低保証があります。

基本保険金額を米ドル建で最低保証します。

※ 死亡・高度障害保険金を円でお受け取りになる場合は、受取額が一時払保険料の円換算額を下回ることがあります(元本割れ)。

※ 解約返戻金に最低保証はありません。

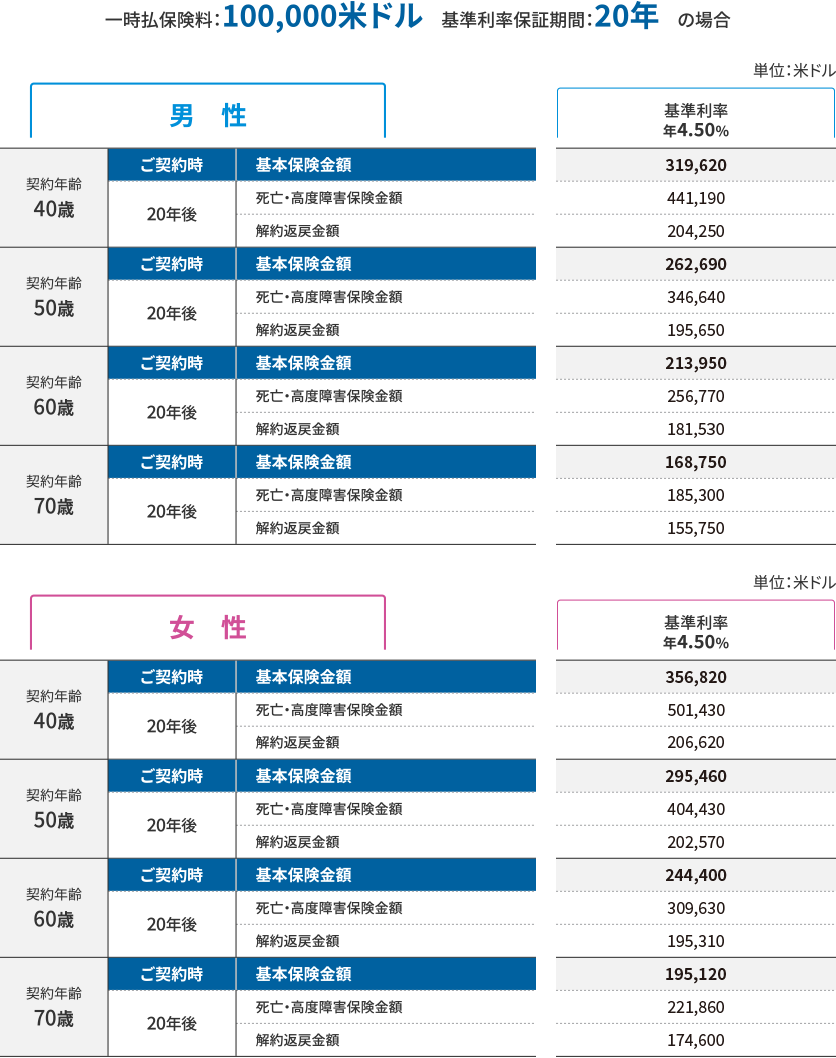

基本保険金額

※ 基本保険金額は1米ドル未満を切り捨てて表示しています。

※ 上記の基準利率は例示のものです。これで計算された仮定の数値は、商品(プラン)のしくみなどをご理解いただくための例示であり、将来の受取額などを保証するものではありません。

※ 基準利率保証期間は、2025年10月現在の基準利率保証期間に基づいて例示しています。

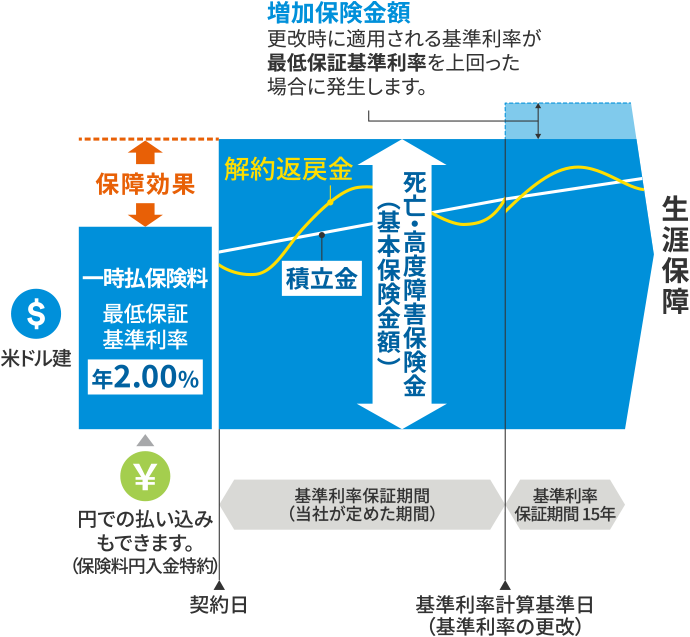

特徴3

健康告知なしプランは、ご契約1年後から、米ドル建でふやしてのこせます

※ 【健康告知なしプラン】は、主契約が「利率変動型一時払終身保険(米ドル建 21)」となります。

健康告知なしで、ご契約1年後から、米ドル建で、払い込んだ一時払保険料より大きな保障が得られます。ご契約後2年間は、一時払保険料相当額の円換算額を最低保証します。

ご契約2年後からは、基本保険金額を米ドル建で最低保証します。

※ 職業告知はあります。

イメージ図

※ イメージ図は、実際に適用される基準利率などから計算される基本保険金額・解約返戻金などの推移を保証するものではありません。

※ 死亡保険金額は、各保険期間により算出方法が異なります。

ご契約時

米ドルまたは円で払い込みます。

保険期間中

ご契約1年後から、万一の保障は一時払保険料を米ドル建で上回ります。

積立金を安定的にふやします。

※ 解約時・減額時の解約返戻金は変動します。

万一のとき

死亡保険金には最低保証があります。

ご契約後2年間は、一時払保険料相当額の円換算額を最低保証します。

ご契約2年後からは、基本保険金額を米ドル建で最低保証します。

※ ご契約から2年経過以後に死亡保険金を円でお受け取りになる場合は、受取額が一時払保険料の円換算額を下回ることがあります(元本割れ)。

※ 解約返戻金に最低保証はありません。

※ このプランに高度障害保険金はありません。

基本保険金額

※ 基本保険金額は1米ドル未満を切り捨てて表示しています。

※ 上記の基準利率は例示のものです。これで計算された仮定の数値は、商品(プラン)のしくみなどをご理解いただくための例示であり、将来の受取額などを保証するものではありません。

※ 基準利率保証期間は、2025年10月現在の基準利率保証期間に基づいて例示しています。

年金支払特約・年金移行特約

保険金、解約返戻金を年金でお受け取りいただくことができます

年金支払特約は保険金の全部または一部を年金基金として、年金移行特約は将来の保障の全部または一部にかえて解約返戻金を原資として年金をお受け取りいただくための特約です。

年金種類は、確定年金、保証期間付終身年金からお選びいただけます。

※ 年金移行特約は、契約日から3年経過後の年単位の契約応当日に付加することができます。

年金支払特約の場合

確定年金

年金支払期間中、一定額の年金をお受け取りいただけます。

※ 年金支払期間中に年金の受取人(a)が死亡した場合には、未払年金の現価を一時にその相続人(b)にお支払いします。

保証期間付終身年金

保証期間中および保証期間経過後、年金の受取人(a)が生存している間、年金をお受け取りいただけます。

※ 保証期間中に年金の受取人(a)が死亡した場合には、保証期間中の未払年金の現価を一時にその相続人(b)にお支払いします。

※ 年金支払開始後に年金額の減額はお取り扱いしません。

※ 年金でのお受け取りの場合、年金を管理するための費用をご負担いただきます。

※ 年金支払開始日における年金の受取人(a)の年齢など、お取り扱いには制限があります。詳しくは「ご契約のしおり・約款」をご覧ください。

※ (a)(b)(c)(d)について、年金移行特約では以下のとおり読み替えます。

(a)被保険者、(b)年金受取人、(c)解約返戻金、(d)原資

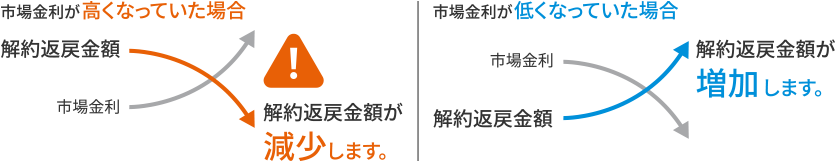

解約返戻金について

解約・減額された場合にお受け取りいただけます。

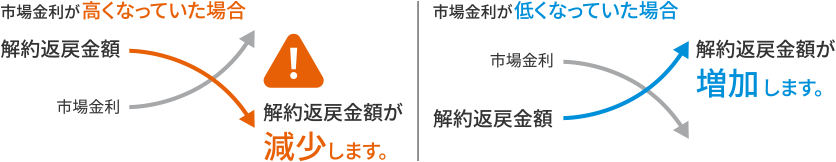

解約返戻金額は、解約日・減額日の積立金額に市場価格調整を行った金額となり、時期や市場環境などの変化に応じて変動します。

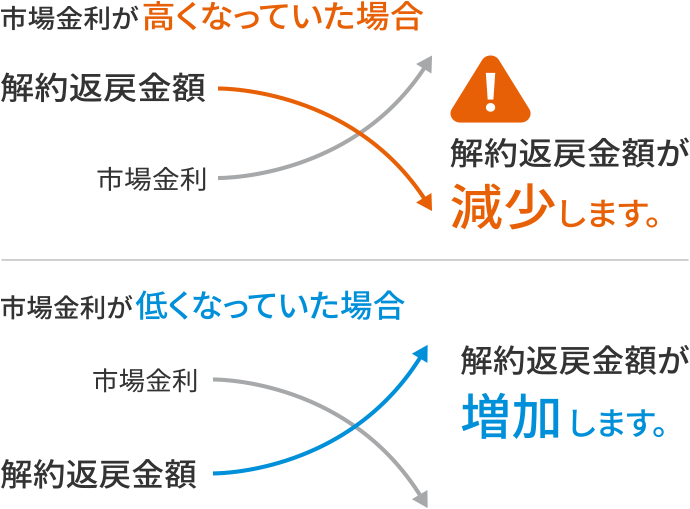

市場価格調整

市場価格調整とは、解約時・減額時に、債券など運用対象となっている資産の価値を解約返戻金額に反映させる手法です。一般的に、債券の価値は、市場金利が高くなると下がり、市場金利が低くなると上がる性質があります。

※ 詳しくは「ご契約のしおり」をご覧ください。

保険相談サービス(対面・オンライン)

資料請求

詳細は資料にてご確認いただけます。

ビー ウィズ ユー プラスIIの諸費用とリスクについて

特にご注意いただきたい事項です。以下必ずお読みください。

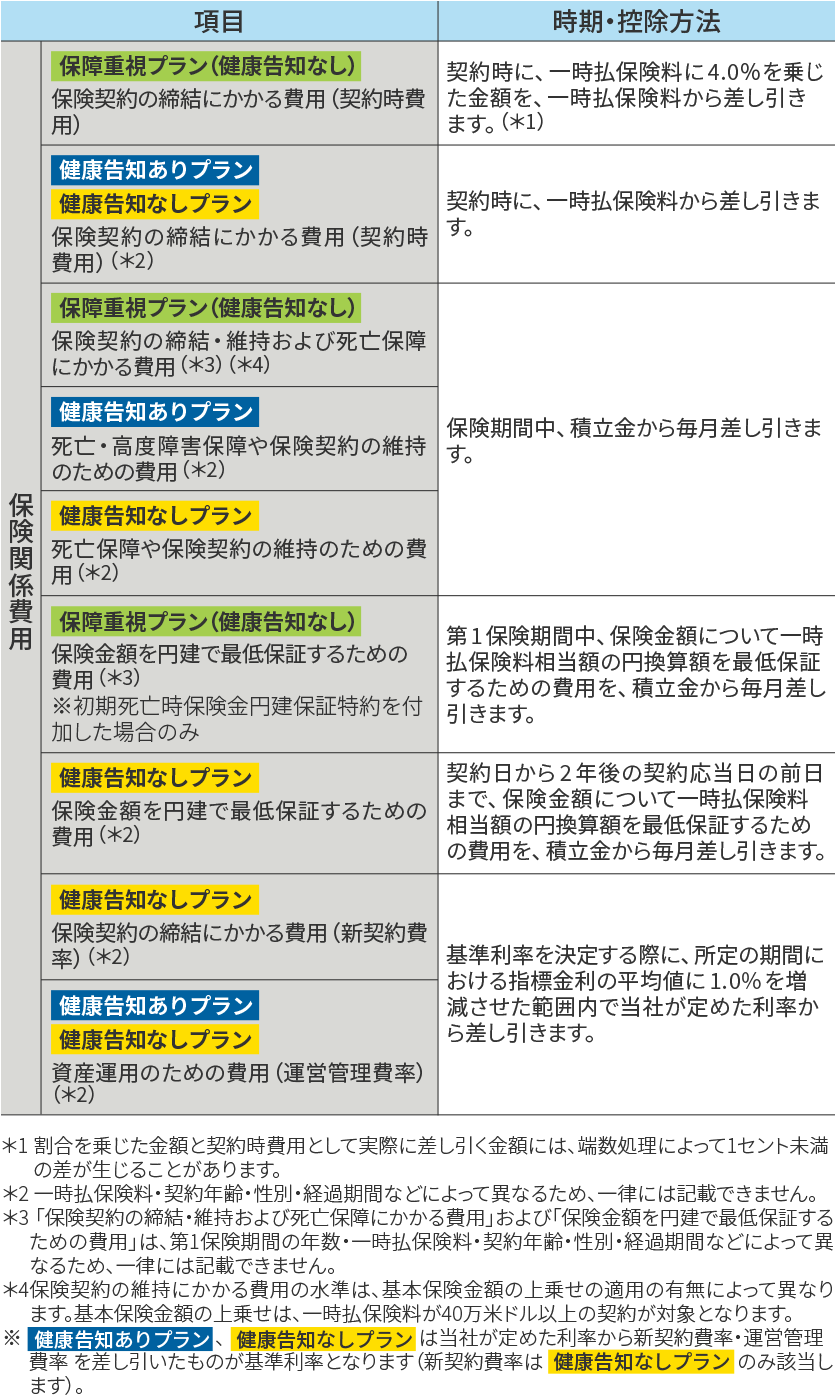

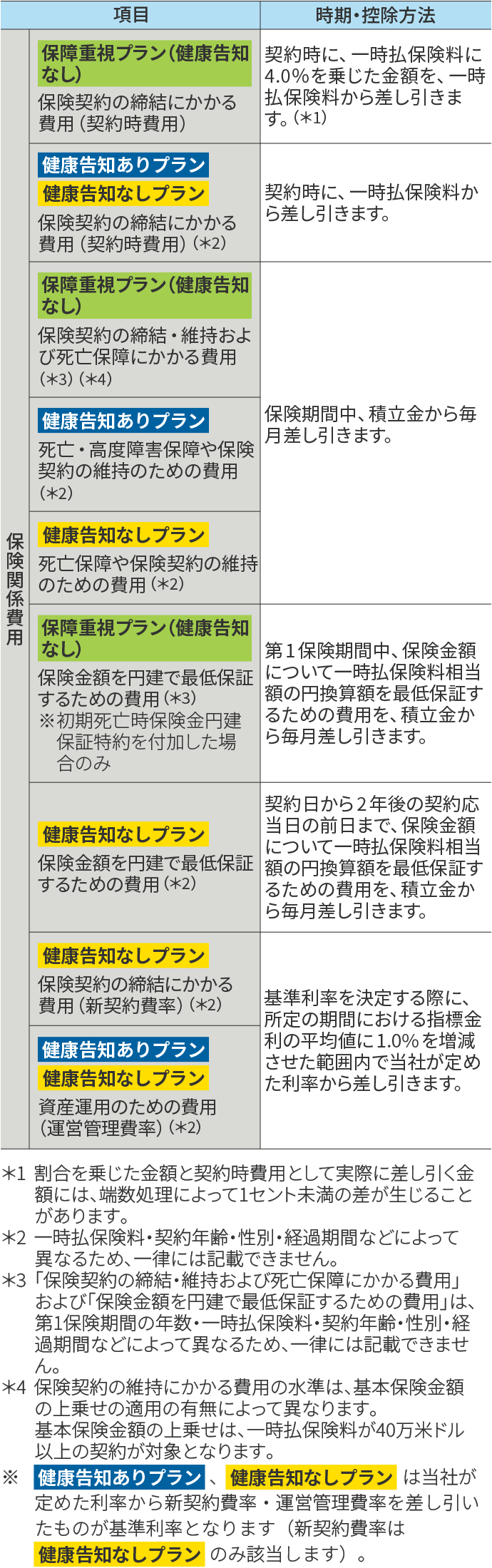

諸費用についてご確認ください

この保険では、下記の費用をご負担いただきます。

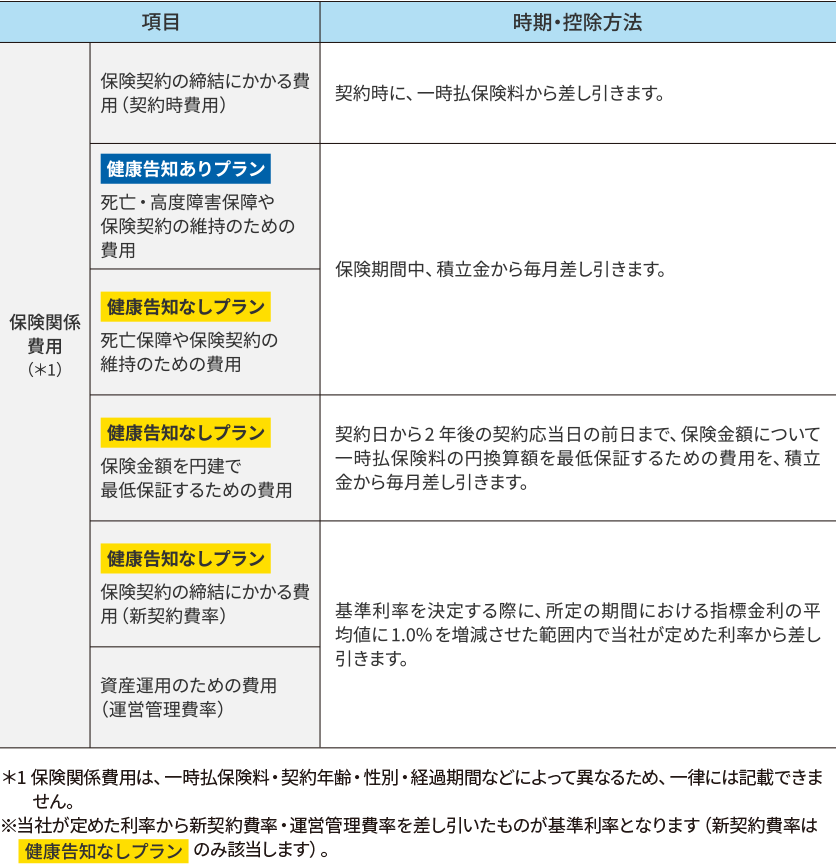

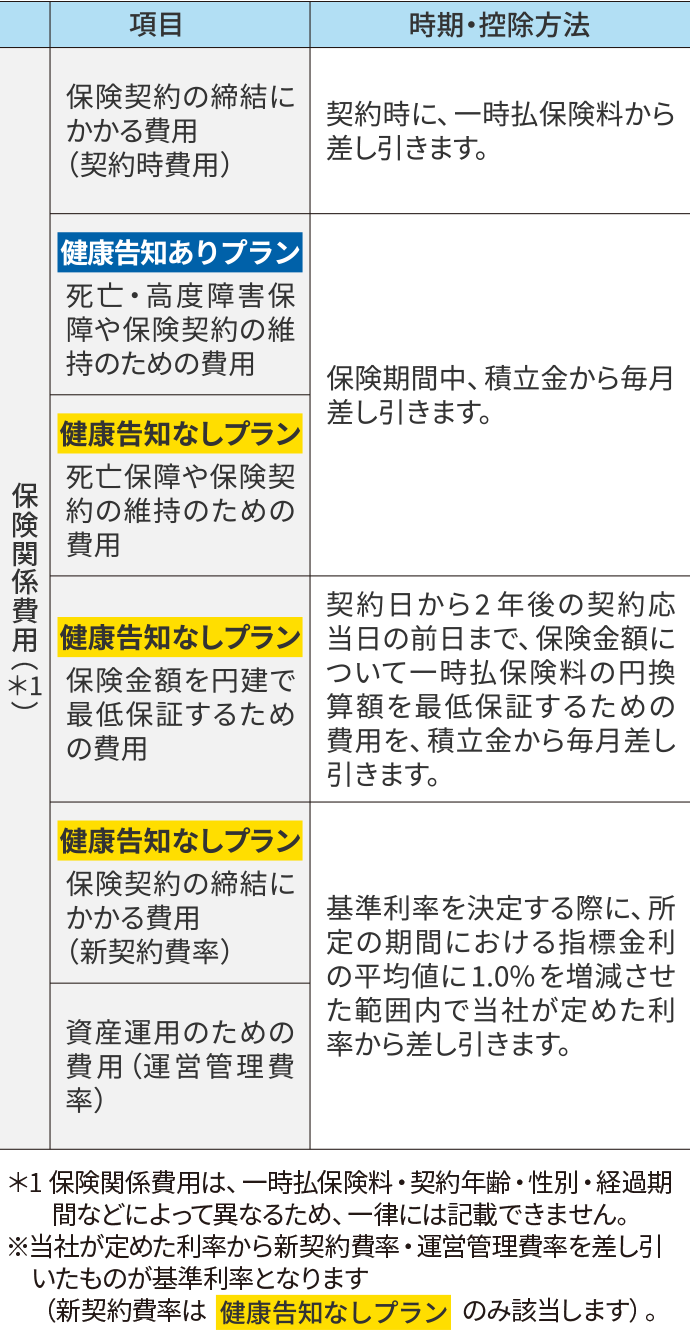

保険関係費用について

保険関係費用とは以下の費用をいい、それぞれ下記の方法で差し引くことによりご負担いただきます。

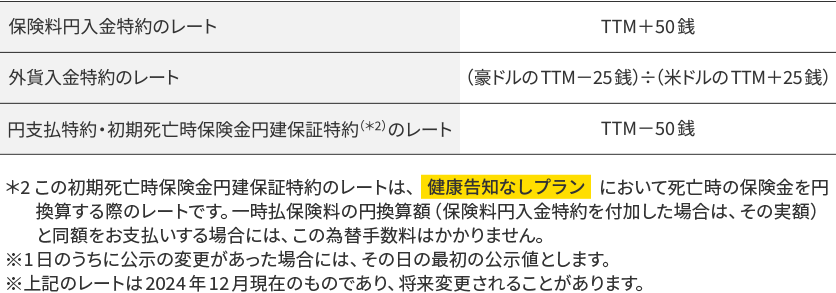

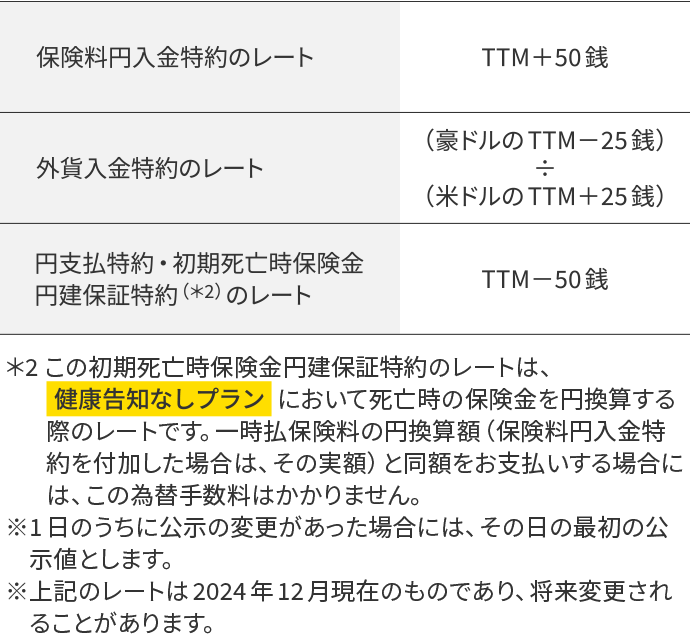

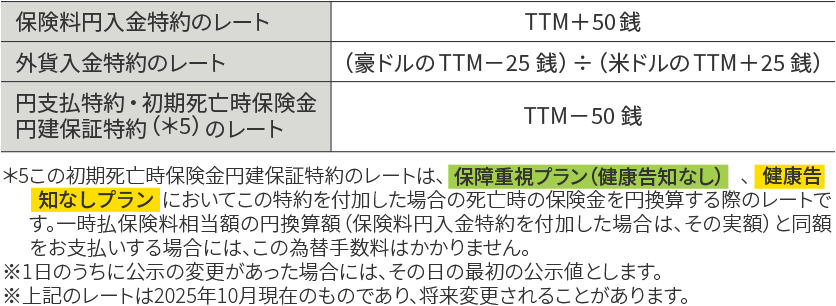

外貨建保険のお取り扱いの際にかかる為替手数料について

通貨交換時に生じる手数料をご負担いただきます。

・銀行などの金融機関で通貨交換をされる場合

外貨建の保険料を円または他の外貨から交換してご用意される際には、為替手数料が必要になります。また、外貨建の保険金などを円に交換して受け取る際にも為替手数料が必要になります(詳しくは取扱金融機関にご確認ください)。

・銀行などの金融機関で外貨のお払い込み・お受け取りをされる場合

保険料を外貨で払い込む際には、送金手数料・引出手数料などをご負担いただく場合があります。また、保険金などを外貨で受け取る際にも手数料をご負担いただく場合があります(詳しくは取扱金融機関にご確認ください)。

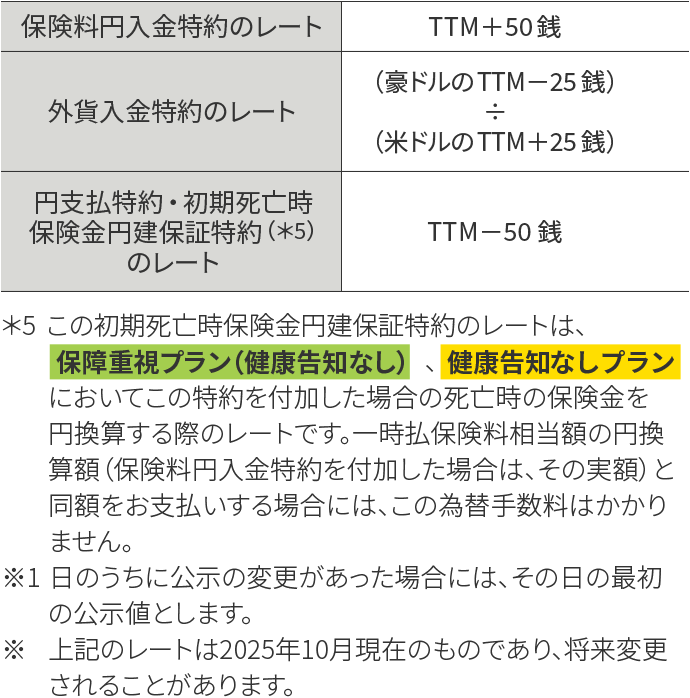

・通貨交換に関する特約などを利用される場合

「保険料円入金特約」「外貨入金特約」「円支払特約」「初期死亡時保険金円建保証特約」のレートには為替手数料が含まれており、特約適用時のご負担となります。特約適用時のレートは、三菱UFJ銀行が公示する外貨交換レート(TTS)と円交換レート(TTB)の中間の値(TTM)を基準として計算されたレートです。

年金を管理するための費用について

年金支払特約・年金移行特約を付加し、死亡保険金・解約返戻金などを年金で受け取られる場合、毎年の年金受取時に年金を管理するための費用(年金額の1.00%)が差し引かれます(費用の割合は、将来変更されることがあります)。

リスクについてご確認ください

この保険にはお客さまにご注意いただきたいリスクがあります。

・外貨建保険には、為替相場の変動によるリスクがあります

この保険の保険金額および解約返戻金額は、為替相場の変動により、受取時の為替相場で円に換算した金額が、契約時の為替相場で円に換算した金額を下回ることがあります。また、保険金などの受取時の円換算額が、一時払保険料の払込時の円換算額を下回り、損失が生じるおそれがあります。

・解約返戻金額が一時払保険料を下回る場合があります

解約時および減額時に、運用資産(債券など)の時価を解約返戻金額に反映させる「市場価格調整」を行うため、市場金利などの変動により解約返戻金額が増減します。

※ 一般的に、債券の価値は、市場金利が高くなると下がり、市場金利が低くなると上がる性質があります。

その結果、解約時および減額時の解約返戻金額が一時払保険料を下回り、損失が生じるおそれがあります。

市場価格調整について詳しくは「ご契約のしおり・約款」をご覧ください。

引受保険会社:メットライフ生命保険株式会社

「未来のマネーラボ by メットライフ生命」

資産形成、ライフプラン、保険—— 気にはなるけれど、何から考えればいいのか迷っていませんか?このメルマガでは、日々のちょっとした“気がかり”をヒントに、未来のあなたに役立つ知識や考え方をお届けします。無料メルマガ「未来のマネーラボ」に新規で登録いただくと、今なら抽選で素敵な賞品が当たるキャンペーンを実施中。