資産形成とは?知っておきたい重要性・コツと保険の確認ポイント

記事公開日:2024年9月26日 / 最終更新日:2025年8月1日

将来のお金に不安を感じ、資産形成を始めようとしている方も多いでしょう。しかし、資産形成を始めるにあたり、「資産形成はなぜ重要なのか?」「上手に資産形成するコツは?」といった疑問を持つ方もいるかもしれません。

当ページでは、資産形成が必要な理由や資産形成のコツ、資産形成をより効果的に進める方法などについて解説します。

目次

資産形成とは

資産形成とは、将来に備えて計画的に資産を蓄えながら増やしていくことを指します。貯蓄や投資を通じて資産を運用し、老後の生活費や教育資金といった将来の支出に備えることや、インフレによる資産価値の低下を防ぐことを目的としています。

資産形成の手段には、預貯金・株式・投資信託・債券・保険などがあり、それぞれのリスクとリターンを踏まえた選択が重要です。

また、ライフステージや収支状況に応じて、無理なく継続できる仕組みを整えることも求められます。

さらに、資産を守るには、税金や手数料といったコスト管理も欠かせません。資産運用の定期的な見直しを行うことで、より安定した資産形成が期待できます。

なぜ資産形成が必要?

資産形成が必要といわれる主な理由は、以下の4点です。

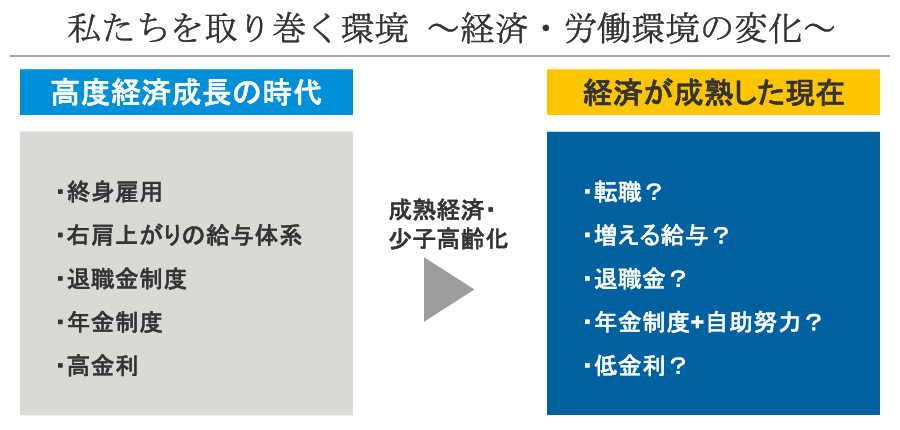

労働環境や経済面が変化した

私たちを取り巻く環境は日々変化しており、高度経済成長期の頃と経済が成熟した現在の労働環境には大きな違いがあります。例えば、高度経済成長期には終身雇用の考え方が一般的でしたが、現在は転職する方も珍しくありません。

また、高度経済成長期には給与が右肩上がりで増えることが多く、ほとんどの企業に退職金制度もありましたが、現在の給与の増え方は緩やかで退職金が出ない企業もあります。

公的年金の給付水準も今後低下していくと予想され、将来のための貯蓄も考えなくてはなりません。さらに、現在は低金利状態が続いており、高金利だった高度経済成長期とは経済面も変化しました。

以上のような労働環境や経済面を考慮すれば、資産形成の必要性が見えてくるでしょう。

出典:厚生労働省「令和6(2024)年財政検証結果の概要」

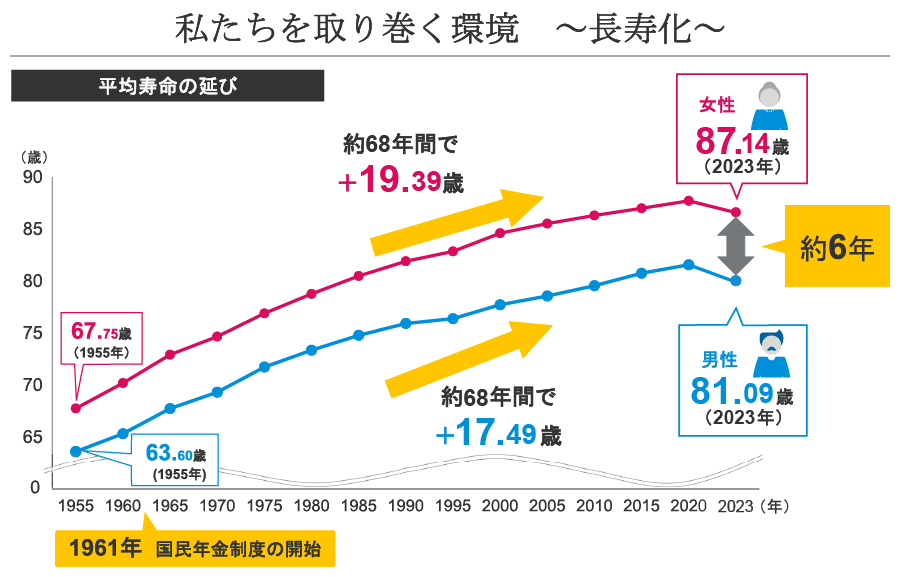

長寿化が進んでいる

日本は長寿化が進んでおり、2023年時点の男性の平均寿命は81.09歳で、女性が87.14歳です。1955年から2023年の間に、平均寿命は男性で17歳以上、女性で19歳以上延びています。

公的年金に加えゆとりある老後を実現するには、現役時代からの資産形成が重要とされており、医療や介護にかかる費用を見据えた準備が求められています。

公益財団法人 生命保険文化センターの2021年(令和3年)の調査によると、介護にかかる一時的な費用の平均は74万円で、介護にかかる月々の平均費用は8.3万円でした。なお、平均の介護期間は5年1ヵ月で、この期間の介護に要する一時的な費用と月々の費用の総額は約580万円にもなります。

長寿化による課題に対応し安定した生活を送るためにも、資産形成を進めることが大切です。

出典:公益財団法人生命保険文化センター「リスクに備えるための生活設計」(2025年3月時点)

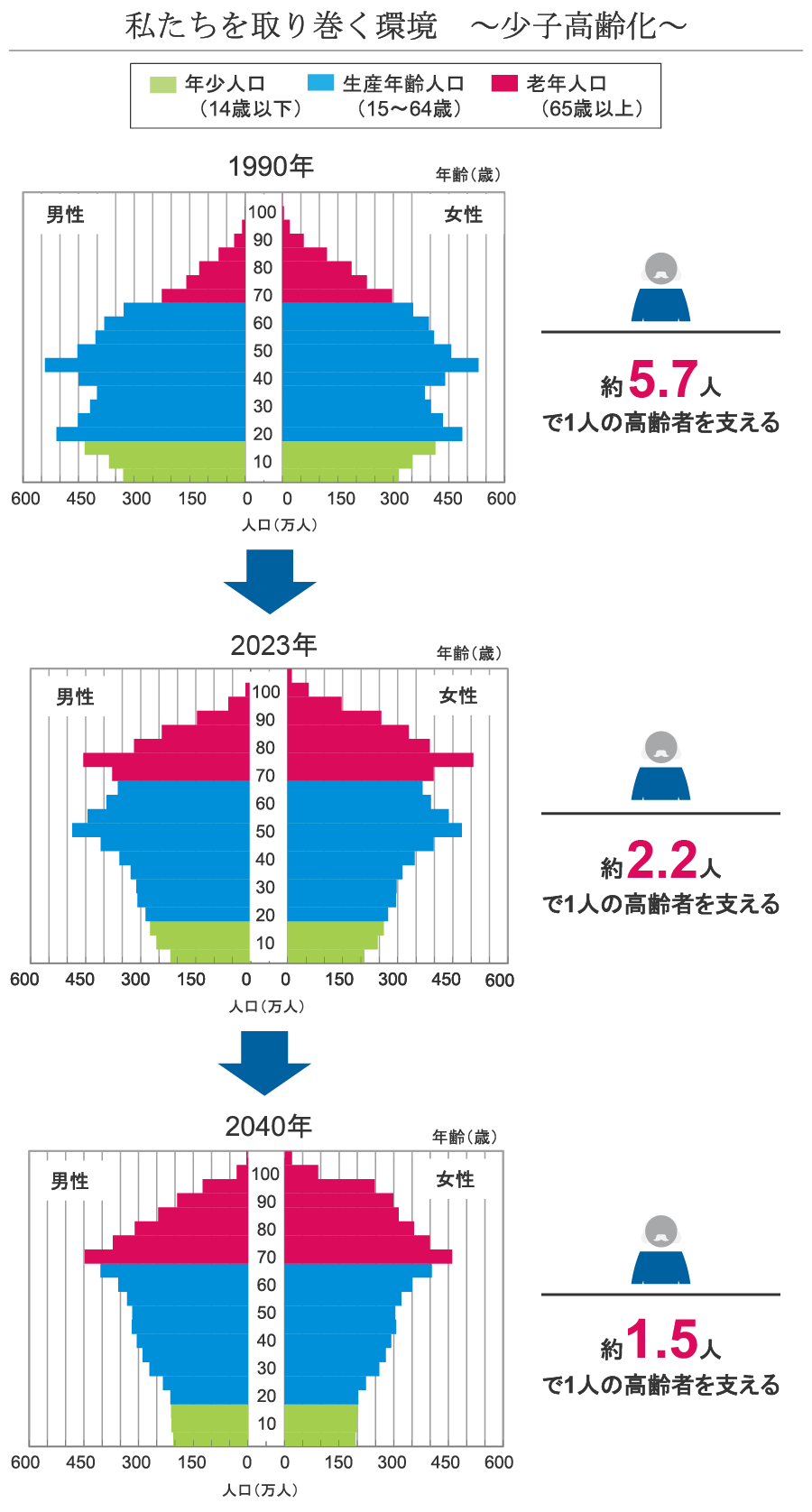

少子高齢化が進んでいる

少子高齢化が進んでいる点も、資産形成の必要性を考える際のポイントです。1990年と2023年を比べると、14歳以下の年少人口と15~64歳の生産年齢人口は減少し、65歳以上の老年人口は増加しています。

1990年は約5.6人の64歳以下の人で1人の高齢者を支えていましたが、2023年は約2.2人の64歳以下の人で1人の高齢者を支えている状態になりました。

そして、2040年には、約1.5人の64歳以下の人で1人の高齢者を支える時代になると予測されています。

また、少子高齢化にともない、公的年金や医療・介護制度にも変化が予想され、自己負担のあり方が見直される可能性があります。こうした変化に備えるためにも、将来に向けて計画的に老後資金を準備することが大切です。

インフレによる実質資産の減少

資産形成が必要な理由のひとつに、インフレがあります。インフレとは、物価の上昇によってお金の価値が低下する現象です。

例えば、今100万円で購入できるものが、将来のインフレによって同じ金額では買えなくなる可能性があります。預貯金のみに頼ると、実質的な資産価値が下がるリスクがあるため、資産の一部を投資や運用に回し、インフレに対応することが重要です。

適切な資産運用を行なうことで実質資産の減少リスクを軽減し、安定した生活につなげることが期待できます。

資産形成のために把握すべき人生の支出

資産形成を考える際、これから先の人生でどのような支出があるのかを把握しておく必要があります。人生には住宅費・教育費・生活費・老後の生活費・保険費用の5大支出があるといわれていますが、なかでも重要な教育費・住宅費・老後の生活費について、以下で解説します。

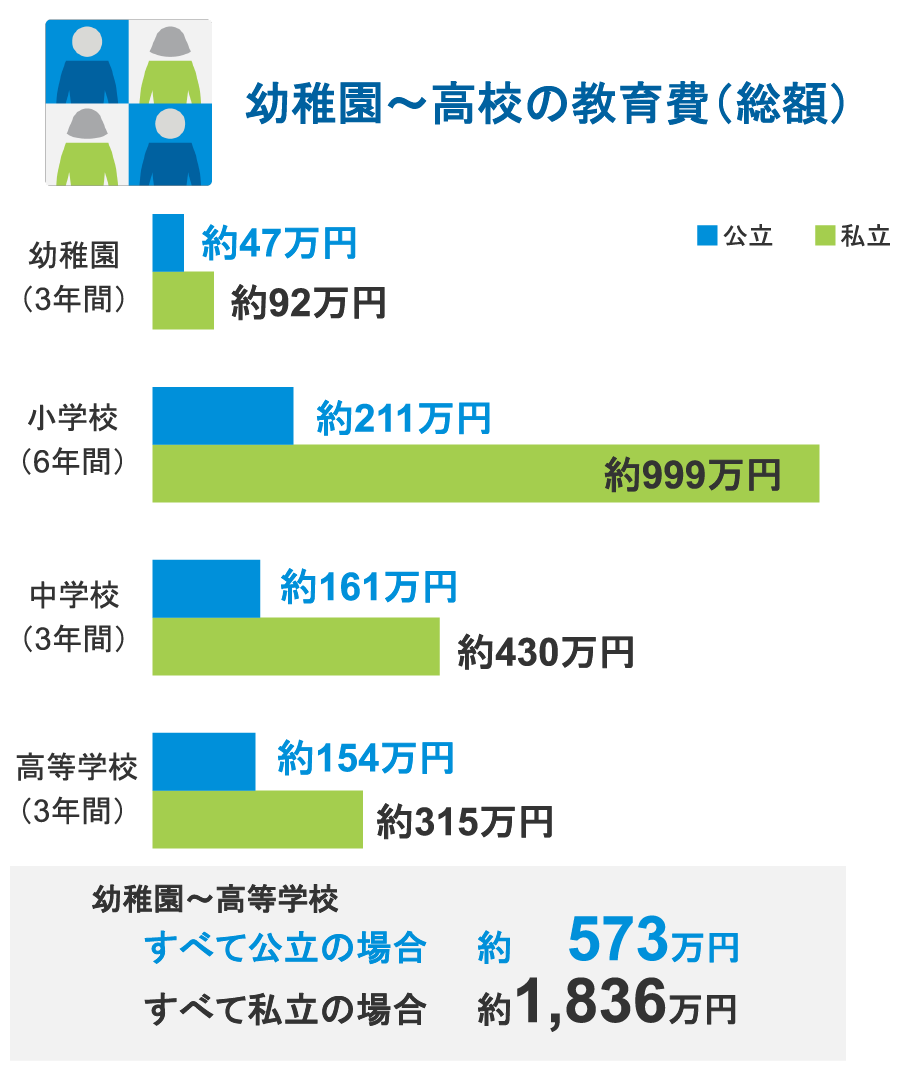

教育費

幼稚園に3年間通う場合の教育費の総額は、公立で約55万円、私立で約104万円です。小学校6年間の教育費の総額は、公立で約201万円、私立で約1,096万円となります。中学校3年間は公立で約162万円、私立で約468万円の教育費が必要です。

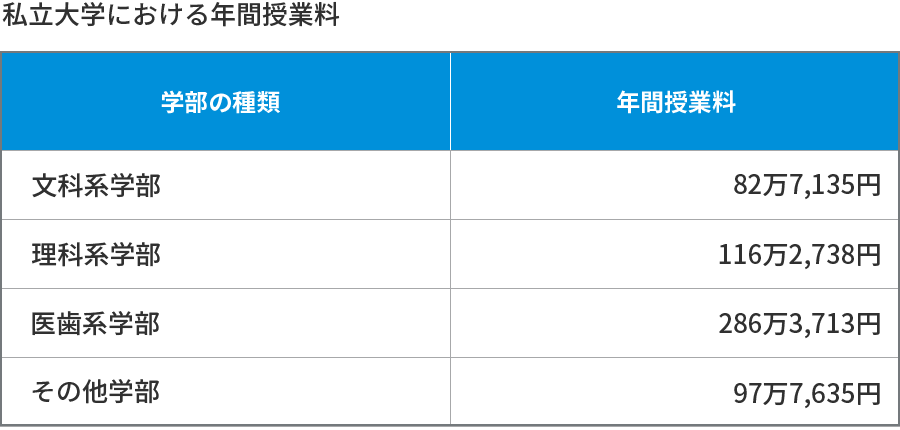

高校3年間は公立が約179万円、私立が約309万円となります。さらに大学に進学すると、仮に私立大学に通う場合の平均授業料は最低でも文科系学部で年間約82万円、理科系学部で年間約116万円、医歯系学部で年間約286万円が必要です。

なお、教育費を計算する際は、奨学金や児童手当なども考慮する必要があります。

さらに、大学進学により一人暮らしをする場合は、家賃・光熱費・食費・交通費といった生活費が必要になるため、教育費と合わせて計画的な資金の準備が必要です。

住宅費

住宅費は賃貸の場合、平均月額費用が7万8,737円といわれており、「月額費用×12ヵ月×平均余命」という計算式に当てはめれば必要住宅資金を算出できます。

建売住宅またはマンションを購入する場合、それぞれ平均費用は約3,603万円と約5,245万円です。

また、購入費用以外にも、毎年の固定資産税や火災保険料、地震保険料などの支払いも必要となります。マンションの場合は、毎月の管理費も含めて考えるようにしましょう。

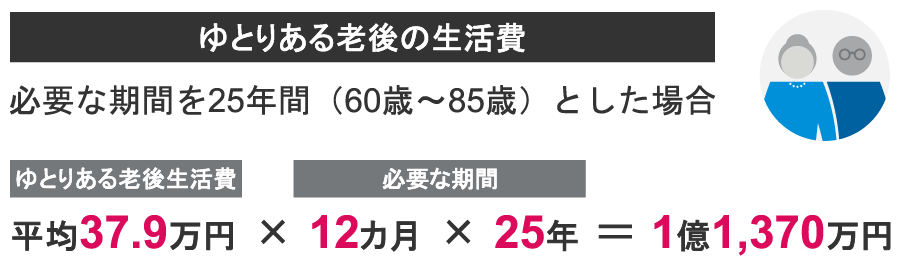

老後の生活費

夫婦でゆとりのある老後を過ごすためには、月に平均37.9万円の生活費が必要といわれています。60~85歳までと仮定して計算すると、老後の生活費は総額1億1,370万円となります。

これだけの金額を確保する方法を検討するうえで、まずは年金制度について把握しておきましょう。

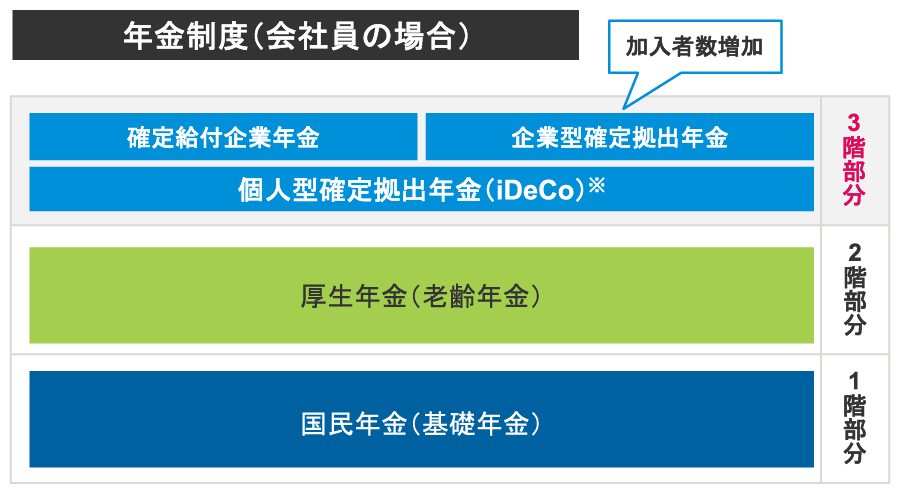

公的年金には「国民年金」と「厚生年金」があります。国民年金は日本に住む20歳以上60歳未満のすべての方が加入し、一定の条件を満たした場合に老後の基礎的な生活を支える「老齢基礎年金」が給付されます。

一方、厚生年金は会社員や公務員が加入し、老齢基礎年金に上乗せされる形で「老齢厚生年金」が給付されます。

そのほか、確定給付企業年金(DB)や企業型確定拠出年金(企業型DC)を導入している企業もあり、会社員の老後資金を充実させる仕組みとして活用されています。加えて、個人で加入できる個人型確定拠出年金(iDeCo)では税制優遇を受けることができます。

長期化する老後の備えとして、公的年金に加えて企業年金やiDeCoが活用されています。ご自身がどの年金制度に該当するのかを把握し、早めに準備を進めることが大切です。

資産形成のコツ

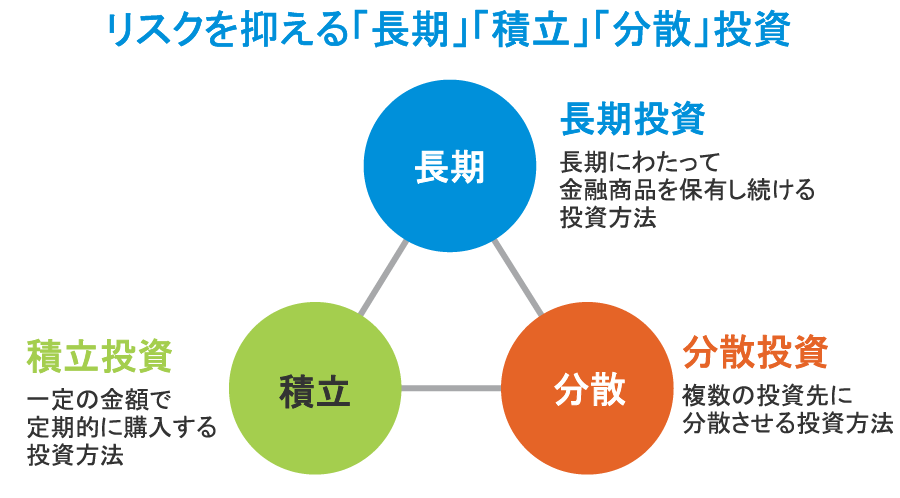

資産形成する際はリスクを抑える必要があります。そのためのコツは、長期・積立・分散を意識しながら投資することです。それぞれ詳しく確認してみましょう。

長期投資する

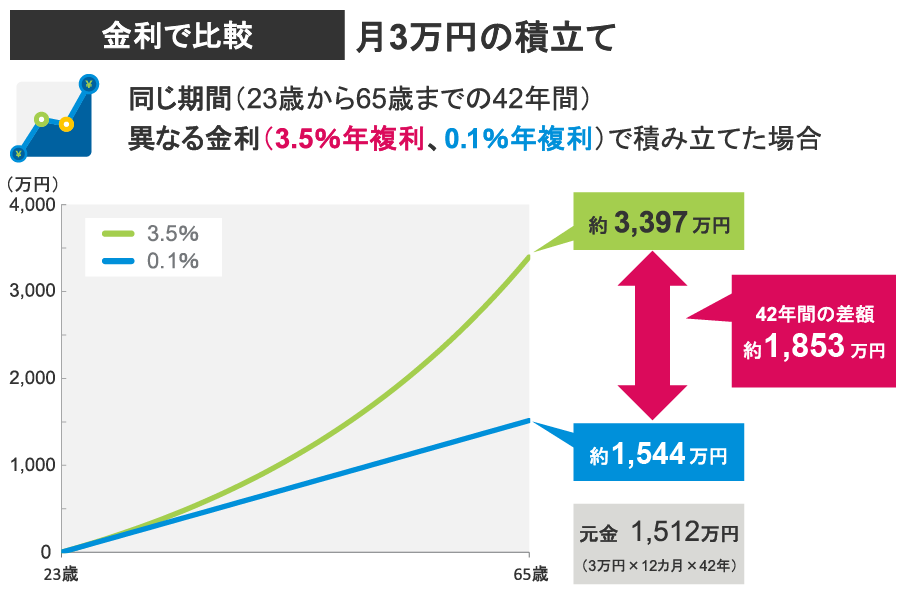

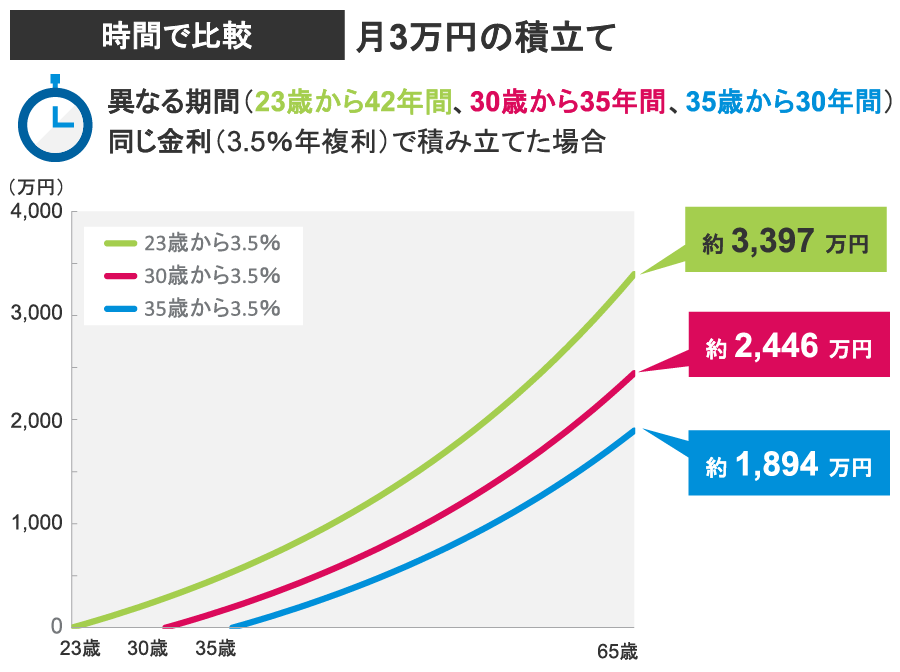

長期投資は金融商品を長期間保有する投資方法です。投資による価格変動のリスクを抑えつつ、複利による利益の増加が期待できます。

仮に、月に3万円ずつ、年複利0.1%と3.5%でそれぞれ42年間積み立てたとすると、最終的な差額は約1,891万円にも上ります。

また、同じ金利で異なる期間に積み立てた場合も、利益に差が生じます。

例えば、月3万円を3.5%年複利で65歳まで積み立てる場合、23歳から始めると約3,435万円、35歳からだと1,906万円となり、その差額は1,529万円です。

長期投資では、金利が高ければ高いほど、早く始めた方がより有利といえます。

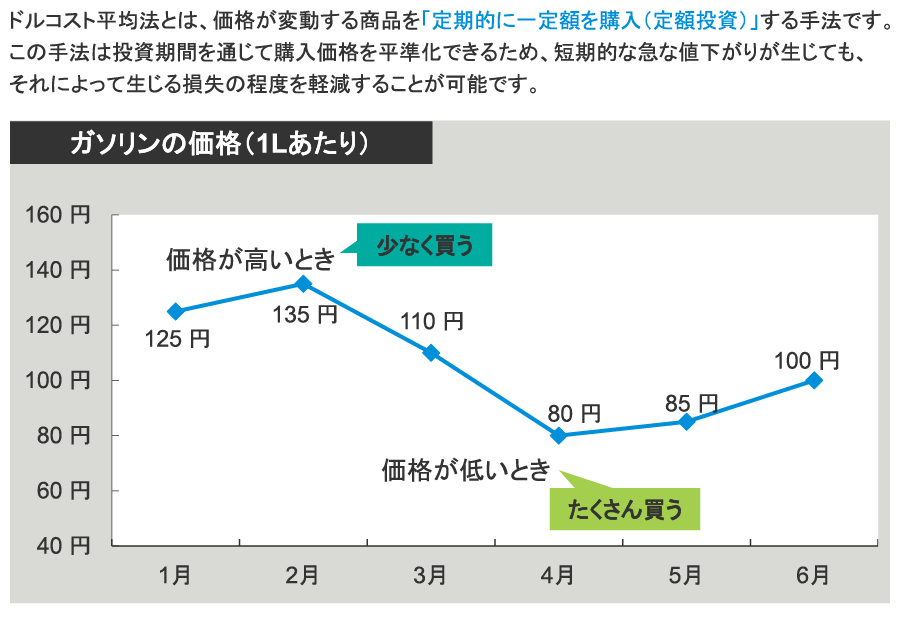

積立投資する

積立投資は、定期的に同じ金額だけ金融商品を購入する投資方法です。投資する金額が常に一定のため、商品の単価が高いときは購入数が少なくなり、単価が安いときは購入数が多くなります。

積立投資では、投資期間を通じて購入価格を平準化できるため、短期的に値下がりしたとしても損失を軽減でき、リスクの抑制につながるでしょう。

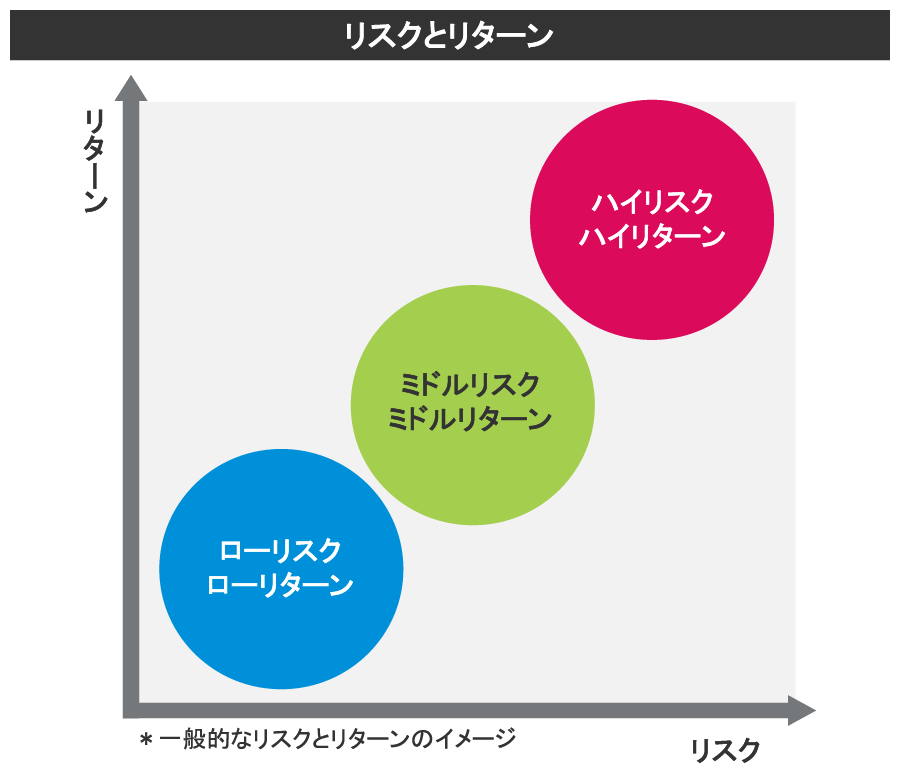

分散投資する

資産形成のリスクを抑えるためには分散投資も重要です。投資先をひとつに絞ると、その投資先の価格が下落した場合に大きな損失となります。

このようなリスクを抑えるためには、投資先を複数に分散してみましょう。また、分散投資をする際は、リスクとリターンのバランスも考えなければなりません。

金融商品にはハイリスクハイリターンのものからローリスクローリターンのものまであるので、リスクとリターンの面からも、さまざまな商品を組み合わせるとよいでしょう。

資産形成をより効果的に進めるには

ここからは、資産形成をより効果的に進めるポイントについて解説します。

自分のリスク許容度を理解する

リスク許容度とは、資産運用においてどの程度の損失に耐えられるかを示す指標であり、年齢・収入・資産額・投資経験・ライフステージなどによって異なります。

一般的に、若年層は長い運用期間を確保しやすいため、株式などのリスクの高い投資を組み込むことで、時間をかけてリターンを追求しやすいとされています。これは、長期投資により市場の変動リスクを平準化できる「時間分散効果」に基づきます。

一方、年齢を重ねると定年退職や収入減が視野に入るため、資産の保全を優先し、債券といったリスクの低いものへの投資比率を高めることが推奨されます。これは、老後の生活資金を安定的に確保するためです。

なお、前述のとおりリスク許容度は人によって異なります。そのため、年齢に応じた一般的な傾向はあるものの、各個人の状況に応じた投資戦略を検討することが重要です。

投資知識を習得する

投資には、株式や投資信託、不動産などさまざまな手段があり、それぞれに異なるリスクとリターンの特性を持っています。投資は、基礎知識を学び、資産を増やす方法を理解することで適切な判断ができるようになります。

正しい投資判断を行なうには、定期的な情報収集が欠かせません。市場の動向や経済状況を把握することで、リスク回避にもつながるでしょう。

ニュースや金融機関のレポート、専門書籍などを活用し、信頼できる情報源から最新の知識を得ることが大切です。

ポートフォリオを定期的に見直す

市場の変化や経済状況で資産価値や配分が変動するため、定期的にポートフォリオを見直すことが重要です。

また、ライフステージや投資目的の変化に応じて、資産の構成を適切に調整することも必要です。定期的な確認と調整が、資産運用の継続と長期的な安定につながります。

ポートフォリオの見直しの頻度は年1回ほどが目安ですが、投資スタイルによっても異なります。ただし、頻繁な見直しは取引コストの増加につながることもあるため注意が必要です。

資産形成のためには保険の見直しも必要

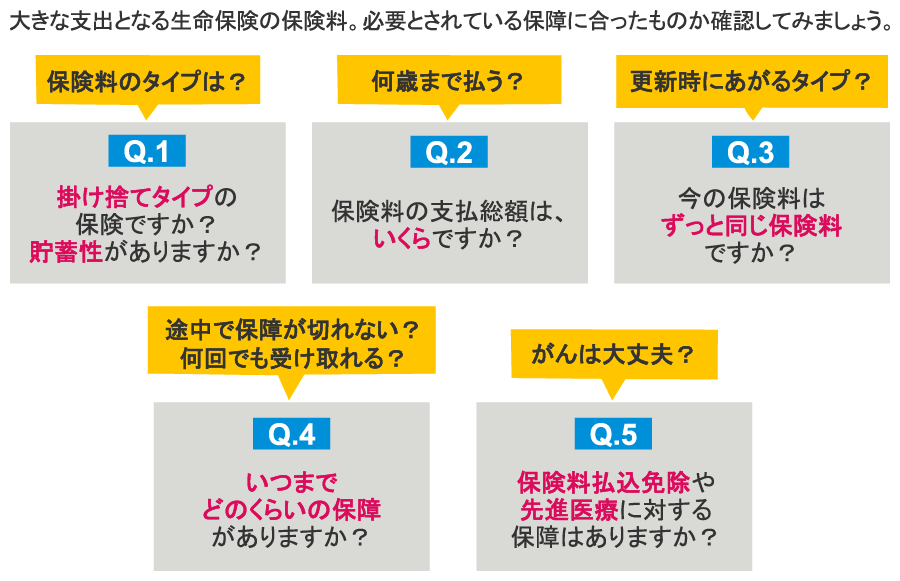

保険料も資産形成を始める際に考慮すべき支出です。現在加入している保険の保険料の支払総額や保障内容、保険料が上がるかどうか、貯蓄性があるかどうかなどを確認してみましょう。

もし自分に合っていない保険の場合、保障内容を変更したり、新たな保険への加入を検討したりする必要があります。

変額保険

保険の種類を見直す際に考慮すべき保険として「変額保険」があります。

変額保険は、債券や株式を投資対象とした特別勘定の運用実績に基づき保険金や解約返戻金が支払われるもので、基本的に特別勘定はいくつかの種類が用意されており、運用方針に合わせて好きなものを選べます。

運用結果によって、保険期間満了時に支払われる満期保険金額が増えることが期待できるため、資産形成に適した保険といえます。

満期保険金の最低保証はありませんが、被保険者が死亡したときに支払われる死亡保険金は、基本保険金額が最低保証されるのが一般的です。

まとめ ~資産形成はリスクを抑えつつ適切な保険加入の検討がおすすめ

労働環境および経済が変化したことや、長寿化と少子高齢化が進んでいることなどから、資産形成の重要性が高まっています。

資産形成を始める際は、住宅費・教育費・生活費・老後の生活費・保険料などの想定される支出や、必要な資金などを把握することも重要です。

長期・積立・分散を意識した投資や保険の確認を行ない、リスクを抑えながら将来のための準備をしておきましょう。メットライフ生命では、資産形成に適した保険もご用意しております。

どのような保険に加入したら良いのかわからない方や、ご自身に必要な保障の選択に迷っている方などは、メットライフ生命にお気軽にご相談ください。

資産形成を検討している方向けのメットライフ生命の変額保険

●特別勘定の運用情報

特別勘定の運用実績により、損失が生じるおそれがあります。また、所定の費用がかかります。

●諸費用とリスク

諸費用とリスクについて必ずご確認ください。

●特別勘定の運用情報

特別勘定の運用実績により、損失が生じるおそれがあります。また、所定の費用がかかります。

●諸費用とリスク

諸費用とリスクについて必ずご確認ください。

●特別勘定の運用情報

特別勘定の運用実績により、損失が生じるおそれがあります。また、所定の費用がかかります。

●諸費用とリスク

諸費用とリスクについて必ずご確認ください。

関連記事

今すぐできる、簡単節約術6選

節約をするなら、楽しく、無理なく、できることなら簡単な方法で実践したいものです。そこで今回は「誰でも今すぐに節約できる!簡単な節約術」について紹介します。

“デキる”人は、やっている!資産形成のポイント

資産形成に成功している“デキる”人は、どのような方法で、どのくらいの資産を保有しているのでしょうか。本記事では、これから本格的に資産づくりをスタートさせたい人向けに、資産づくりを成功させるためのポイントを紹介します。

あなたの資産形成リテラシーのレベルは?クイズで簡単チェック

あなたのライフプランニングは万全ですか?クイズに答えることで、あなたが資産形成についてどれだけ知っているのか、あるいは知らないのか、見えてくるかもしれません。楽しみながら資産形成について学んでいきましょう。

資産形成を始めるための第一歩!まずは家計の本当の姿を知ろう

ご自身の家計状況をどのくらい把握していますか?家計状況を正確に知ることで、将来に向けた資産形成をより具体的にイメージできるはず。現在の家計の本当の姿を知る方法をご紹介します。

あなたやご家族に万が一のことがあったら?備えておきたいお金のこと

「もしも」に備えて、考えておきたいのは「お金」のこと。今回は、身近なリスクと、その際に必要となるお金についてご紹介します。万が一のことがあったときに備えるための参考にしてみてはいかがでしょうか。

年代別のおすすめ資産形成方法とは?資産形成をはじめる前に確認したいこと

将来のライフイベントや老後の生活などに備えて、資産形成を真剣に考えている人もいるでしょう。とはいえ、世の中には多種多様な資産形成の手段があるため、何から手をつければよいのか分からず、一歩踏み出すまでに時間が掛かってしまう……なんてことも。そこで、こちらの記事では代表的な資産形成の方法をご紹介します。

ライフプランの重要性とは?その作り方と万が一のために備えておきたい保険

ライフプランとは、これからどのような人生を送りたいかという「人生の設計図」のことです。当ページでは、ライフプランの重要性や人生に必要な三大費用、ライフプラン表の作り方、万が一のときの備えとなる保険について解説します。

このホームページの情報は、保険商品について一定の項目のみを表示したものであって、保険商品の内容のすべてが記載されているものではありません。また表示の保険料は一例であり、年齢・性別・保障内容などの前提条件によって異なります。保障内容などのほかの要素も考慮し、総合的にご検討ください。商品の詳細はパンフレットや契約概要などを、その他ご注意いただきたい事項は注意喚起情報を必ずご確認ください。

D2504-0002