生命保険のメットライフ ホーム > #老後を変える もしも私が100まで生き... > マネー相談目次 > 長生き時代のヒントを見つけよう!<マネー相談 第4回>

人生100年時代を見据えた明るく豊かな暮らしに向け、「長生き時代のヒントを見つけよう!」と題し、さまざまな年代の方にとっての、長生き時代のライフプランを一緒に考えていくコーナーです。

2022年7月、本サイト「もしも私が、100まで生きるなら。」のニュースレター購読の皆さまにお金のお悩みに関するアンケートを実施しました。4回目は、その際に寄せられた60代女性からの「今ある資産の運用方法に関するマネー相談」です。お寄せいただいたお悩みに対し、メディアなどで活躍中のファイナンシャル・プランナー(以下FP)の先生が相談に乗ってくださいました。

2022.11.24長生き時代のヒントを見つけよう

16年後から公的年金のみの収入になるが、3人の子どもたちに負担をかけずに二人で老後を過ごしていきたい。

相談者のプロフィール(写真はイメージ)

- 愛媛県にお住まいの66歳女性/専業主婦/年収:年収48万円(国民年金基金)など

- 家族構成:配偶者(72歳)の2人暮らし、独立したお子さまは3人

相談内容(一部、表現を修正しています)

テーマ:今ある資産の運用方法について

下記の通り、16年後からは私の公的年金のみの収入になってしまうので、今ある資産をどう運用すべきか、ご教示いただけますでしょうか。

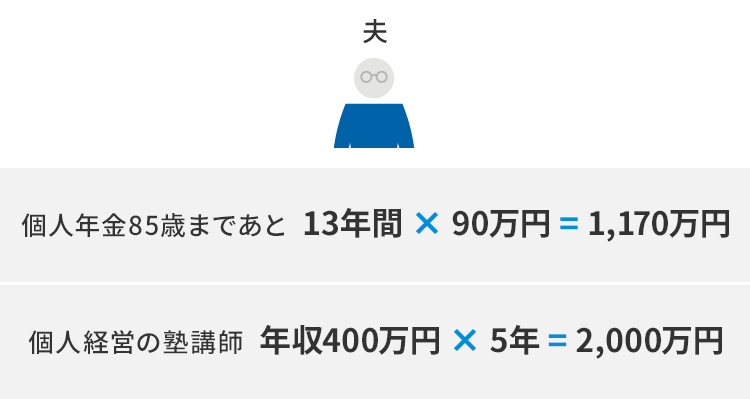

- 夫72歳。公的年金はなく、個人年金が85歳まであと13年間、年間約90万円です。現在も細々塾講師をしていて、年収400万円ほどあり、この先5年くらいは働いてくれるかと思います。

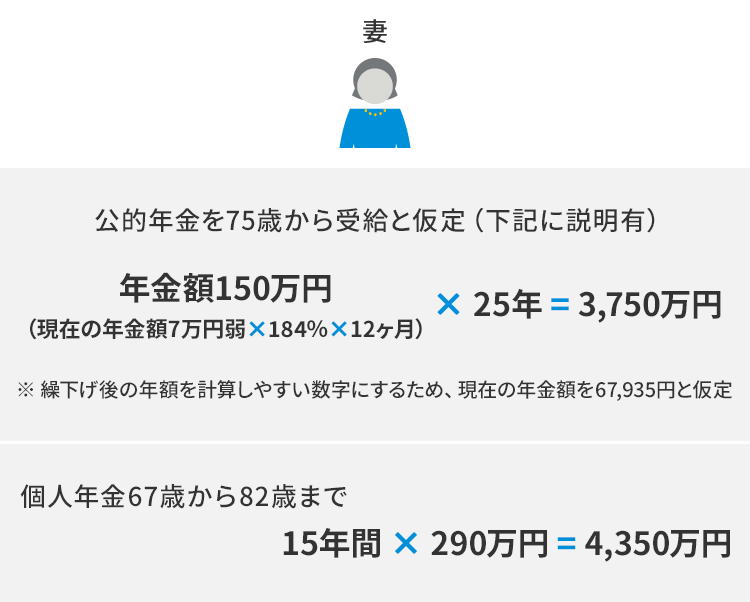

- 私66歳。公的年金は国民年金+厚生年金 月7万円弱の予定ですが、まだ受け取っていません。70歳くらいまで受け取り開始を遅らせる予定です。67歳からは個人年金が15年間、82歳になるまで年約290万円を受け取る予定です。今は国民年金基金が月4万円と、仕事は趣味程度にクイズを作っています。

- 現在の資産は、普通預金約200万円、定期預金110万円、投資信託200万円弱、USD1万ドル、つみたてNISA約230万円ありますが、実はFXでトルコリラに500万円投資したので、今は0円になってしまいました。投資信託も今は下降気味です。

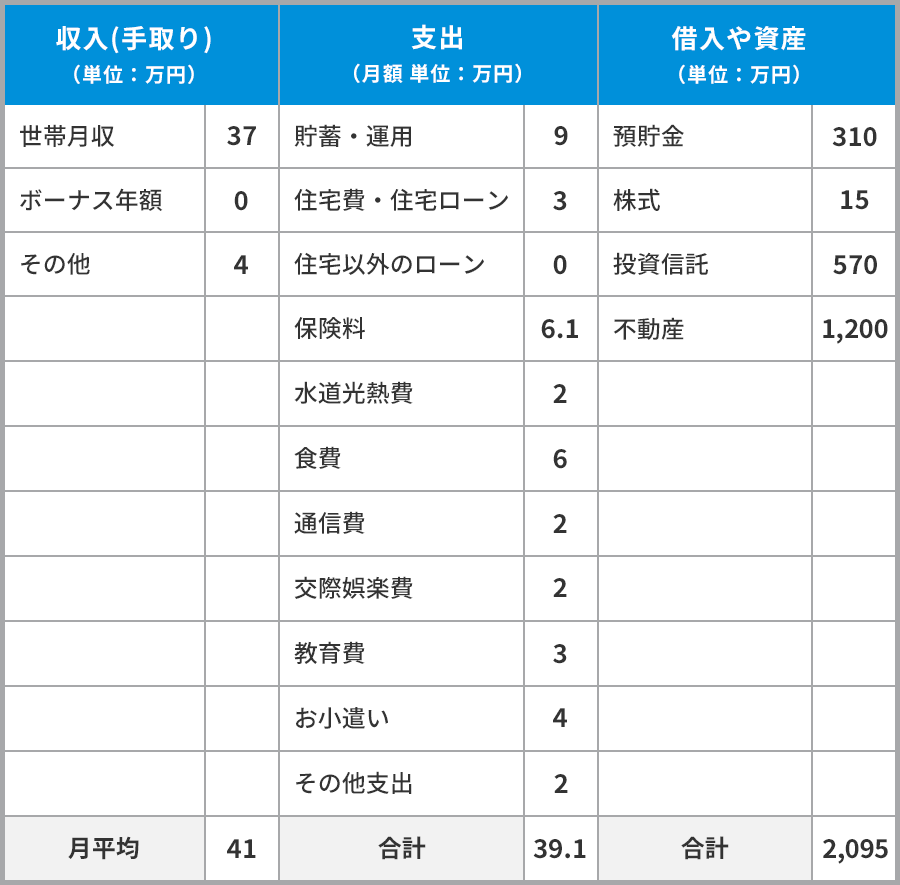

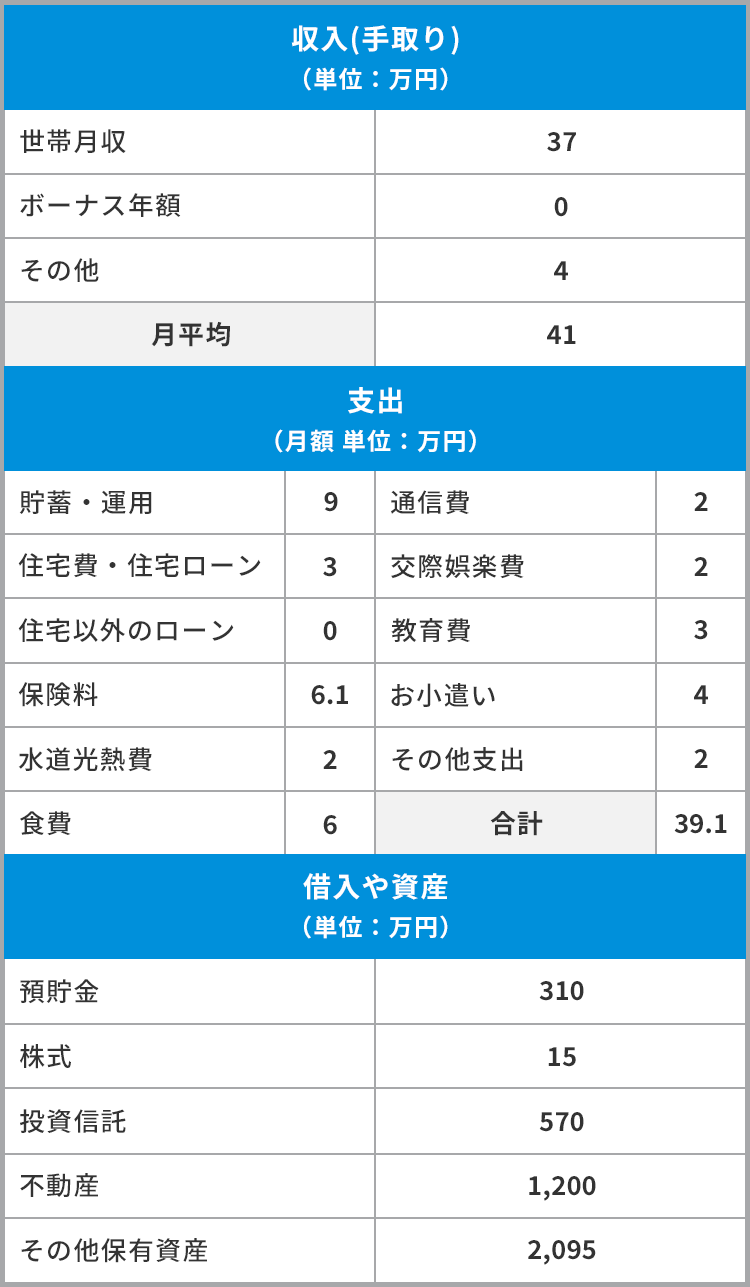

世帯収支

※ 住宅ローンはないが、管理費が3万円/月。

※ 不動産は住宅ローン完済の現在のお住まい。

加入保険について

- 加入保険の死亡保障額:1,000万円、入院保障額/1日:0.8万円

- 配偶者の加入保険の死亡保障額:800万円、配偶者の入院保障額/1日:0.8万円

FPからのアドバイス

こんにちは、FPの松浦建二です。いただいた相談者の情報をもとに、子どもたちに負担をかけずに二人で老後を過ごしていくにはどうしたらよいか、資産運用等も含めて考えてみましょう。

最初に今後予定している収入や今ある資産で生活していけるのかを確認してみます。なぜ確認から始めるかというと、今後の生活費を確保できていれば、子どもたちに経済面で負担をかけることはなく、資産運用を無理にする必要もないからです。

100歳まで生活するとなると、夫28年・妻34年間の生活費が必要です。

【今後の収入見込み】

【今ある資産】

現預金・株式・投資信託の合計で895万円

※不動産は現居で生活費には使えないので計算から除外

収入と資産の合計1億2,155万円

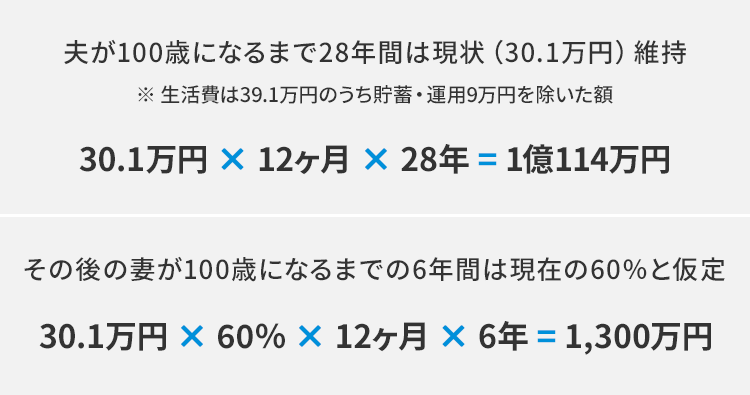

【支出】

【今ある負債】

なし

支出と負債の合計1億1,414万円が必要

注意点として、個人年金保険料はあと1年程度払うでしょうから、その分は支出を考慮して計算する必要があります。受け取る年金に所得税等がかかるので、収支に多少の余裕はあった方が良いです。

また、妻の国民年金基金は受取額と期間が不明の為、計算上は含めていませんが、この分は収入の上乗せとして期待できます。

現状並みの生活を続けていくと、生涯で741万円プラス(1億2,155万-1億1,414万)となるので、計算上は100歳まで生活していくための収入・資産は確保できていることになります。収支計算の前提条件から大きくマイナスへ外れる出来事がない限り、子どもたちに経済的負担をさせることはなく、資産を無理に増やす(資産運用をする)必要もありません。想定外の出来事が起きないよう注意していきましょう。

継続すること

相談者が現在行っている公的年金の繰下げは継続し、生活費のやり繰りに問題ない限り、公的年金の受給開始を75歳まで繰り下げてみてはいかがでしょうか?2022年4月に繰下げ受給の上限が70歳から75歳へ拡大しました。昭和27年4月1日以前生まれ(または平成29年3月31日以前に老齢年金を受け取る権利が発生)の場合は、引き続き70歳が上限ですが、相談者の年齢から75歳までの可能性が高いです。日本年金機構に確認してみると良いでしょう。仮に75歳まで繰り下げると、年金額は65歳から受け取る場合に比べて84%増えるので、100歳まで長生きすると考えると、生涯の収支に大きく貢献するはずです。

やめること

投資信託とつみたてNISAで具体的に何を購入しているか不明ですが、リスクが大きいなら、これ以上減らさないために解約してもいいかもしれません。USドルは現在円安効果で増えているでしょうから、やめるタイミングとしては悪くはないです。状況をみて判断して下さい。

資産運用は必ずしも資産が増えるとは限らず、減る可能性もあります。より安全に運用するには時間と分散が必要です。相談者の場合、人生100年と考えるとまだまだ時間はありますが、20~30代の人に比べたらかなり限られています。今ある資産や今後の収入で生活は成り立つので、無理に運用はしなくても良いのです。もし投資信託等で運用するとしても、ハイリターンを狙う必要はないです。ただ、長生き時代、働き盛りの世代にとって資産形成を意識することは大切なので、自分がどのような生活を送りたいかのイメージを描くことが大切と言えるでしょう。

新しく始めること

今後の住処をどうするか考え、早めに準備していくと良いです。選択肢としては

① 現居に住み続ける

② 近所で築浅のマンションや戸建てに住替える

③ 子どもと同居する(または近居する)

④ 将来は介護施設へ入居する

等が考えられます。現居は管理費を払っていることから共同住宅(マンション等)かと思います。管理費・修繕積立金は徐々に上がっていき、築年数が既に20~30年以上経っているようなら、100歳になるまで維持できないかもしれません。現居に住み続ける以外は引越しを伴います。引越しは精神的にも体力的にもかなりの負担を強いられるので、実行するなら1歳でも若い方が良いです。子どもたちの考えも聞いたうえで早めに生涯安心できる住処を確保するようにしたいものです。

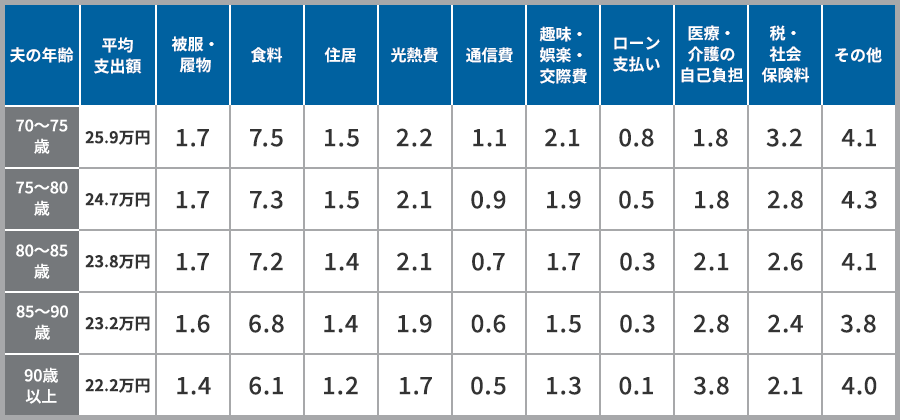

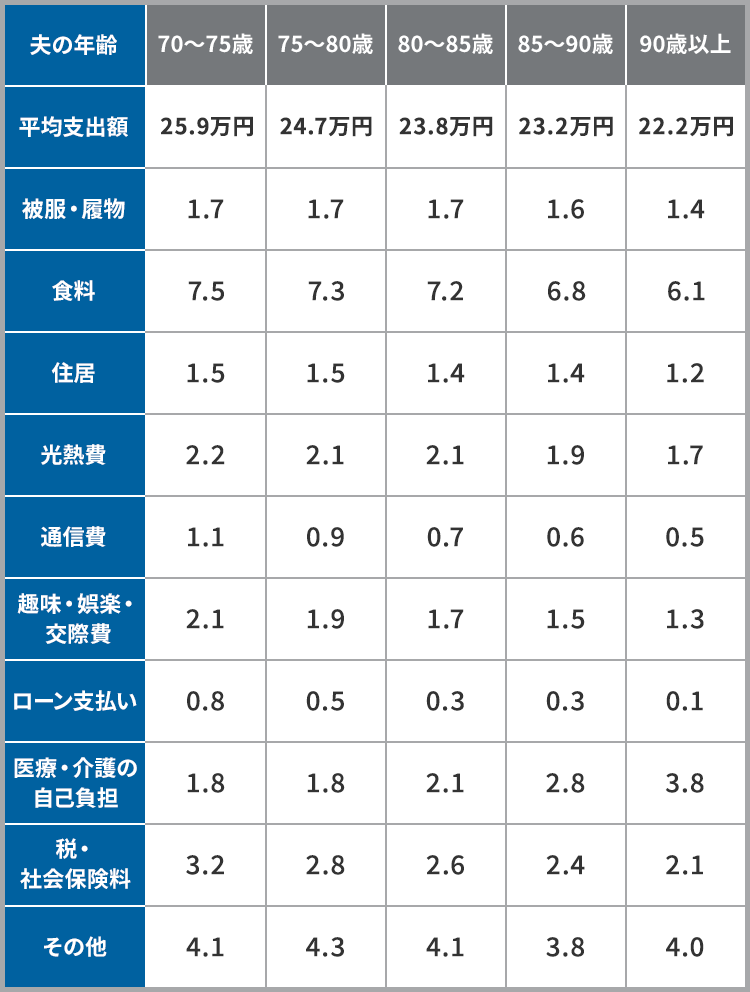

参考資料

生活費の目安として、老齢年金受給者の生活費を調査した統計が参考になります。下記は、厚生労働省『年金制度基礎調査(老齢年金受給者実態調査)平成29年』から夫の年齢階級別に本人及び配偶者の支出項目別の支出額を表したものです。

資料:厚生労働省『年金制度基礎調査(老齢年金受給者実態調査)平成29年』をもとに計算

単位:万円

相談者の月額の生活費は39.1万円で平均値よりかなり多いですが、貯蓄・運用(9万円)と個人年金保険分も含んでいると思われる保険料(6.1万円)を除けば多くはないです。表で参考にしてほしいのは、年齢が上がるにつれて支出額が減っていることです。ほとんどの項目で減っていますが、医療・介護の自己負担だけは増えています。今後の生活費を現在基準で考えておけば、徐々に余裕が出てくるはずです。医療費や介護費は今以上にかかることを想定しておきましょう。

想定外の支出で資産を減らさないために、病気やケガによる治療費や介護状態になった時の介護費への備えを計画的にしていくと良いです。備えの手段としては、医療保障や介護保障の保険に加入したり、ローリスクの金融商品で積み立てたりしていくと良いです。

相談者が経済的な心配をすることなく素敵な人生になることを願っております。

参考になる制度紹介

日本年金機構「令和4年4月から年金制度が改正されました」に年金の繰下げ受給について説明が載っているので、改正内容を確認しておくと良いです。 https://www.nenkin.go.jp/oshirase/topics/2022/0401.html

<プロフィール>

松浦建二(まつうら・けんじ)

CFP®認定者 1級ファイナンシャル・プランニング技能士

青山学院大学卒、ミサワホームで戸建てやアパートの営業を経験後、アイエヌジー(現エヌエヌ)生命保険会社へ転職し生命保険と投資信託の営業を経験。2002年からファイナンシャル・プランナーとして主に個人のライフプランや生命保険設計、住宅購入総合サポート等の相談業務を行っているほか、FPに関する執筆や講演も多数行っている。青山学院大学非常勤講師。