生命保険のメットライフ ホーム > #老後を変える もしも私が100まで生き... > マネー相談目次 > 長生き時代のヒントを見つけよう!<マネー相談 第3回>

人生100年時代を見据えた明るく豊かな暮らしに向け、「長生き時代のヒントを見つけよう!」と題し、さまざまな年代の方にとっての、長生き時代のライフプランを一緒に考えていくコーナーです。

2022年7月、本サイト「もしも私が、100まで生きるなら。」のニュースレター購読の皆さまに、お金のお悩みに関するアンケートを実施しました。3回目は、その際に寄せられた20代男性からの「ご両親とご自身の老後資金の貯め方」についてです。お寄せいただいたお悩みに対し、メディアなどで活躍中のファイナンシャル・プランナー(以下FP)の先生が相談に乗ってくださいました。

2022.11.24長生き時代のヒントを見つけよう

20代から備える親と自分の老後資金の貯め方とは?

相談者のプロフィール(写真はイメージ)

- 山口県にお住まいのYさん(20代男性)/公務員/年収400万円~600万円(税込・相談者ご本人)

- 家族構成:配偶者(27歳)、お子さま(未就学児)の3人暮らし

相談内容(一部、表現を修正しています)

テーマ:20代から備える老後資金

私はまだ20代ですが、老後が気になっています。親の老後に加え、自分の老後のために今からどのようにお金を貯めるのがいいでしょうか?ちなみに、私にとっての老後は70歳以降です。

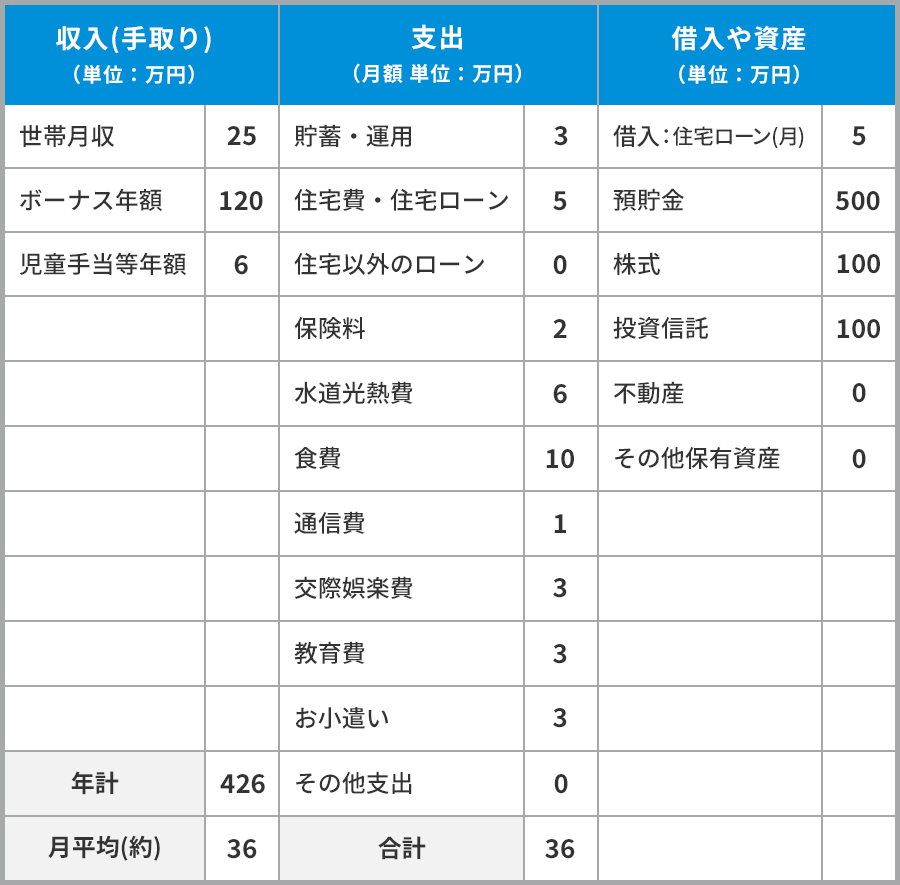

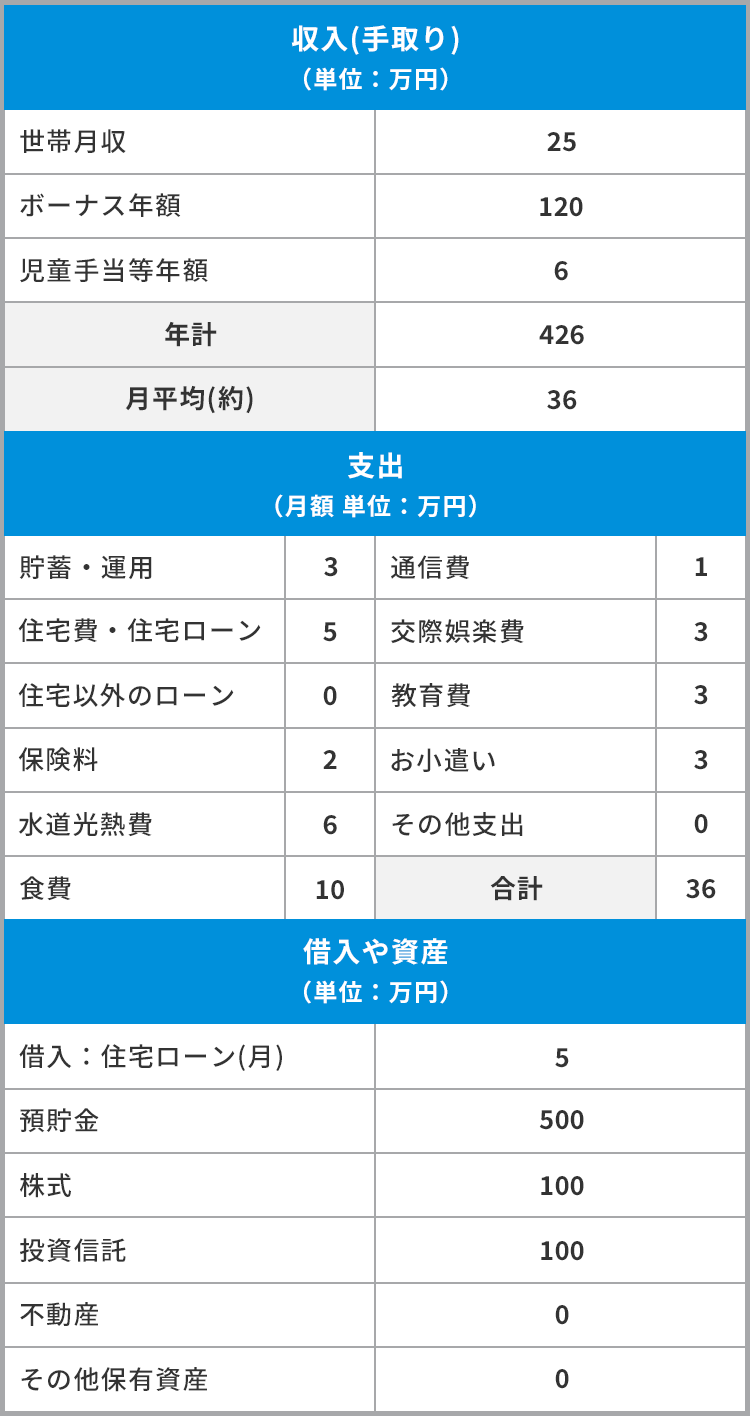

世帯収支

加入保険について

- 相談者の加入保険の死亡保障額:2,000万円、入院保障額/1日:1万円

- 配偶者の加入保険の死亡保障額:1,000万円、入院保障額/1日:1万円

FPからのアドバイス

こんにちは、FPの松浦建二です。相談者のYさんはまだ20代とのことですので、これからの長生き時代に役立つ金融知識を交え、Yさんのご両親を含めたご家族がお互いに思いやりを持ちながら楽しく過ごせるよう、お悩みについて考えてみました。

20代から見える老後観

メットライフ生命が実施した「老後を変える全国47都道府県大調査2022年版」(以下、メットライフ生命の調査結果)から、Yさんの年代である20代とYさんが思う老後の70歳以降を含む年代について、調査結果を比較してみました。長生き時代の先を見据えた20代と、当事者意識が高まってくる60~70代は老後観にどのような違いがあるのか、見てみましょう。また、それぞれに役立つお金の貯め方や金融知識などを考えてみました。

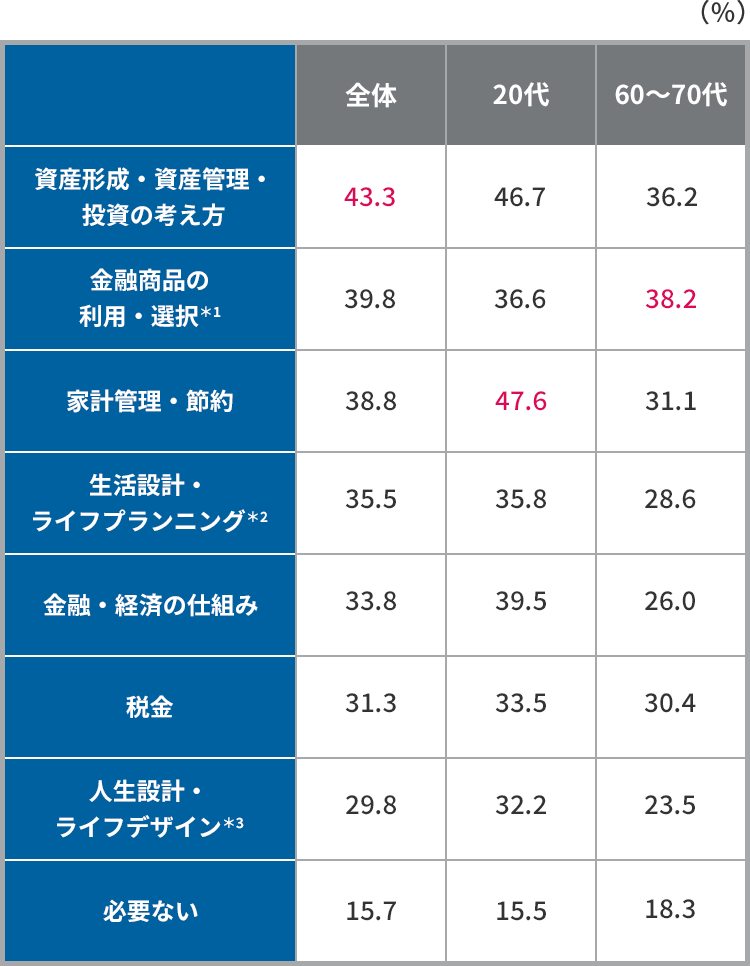

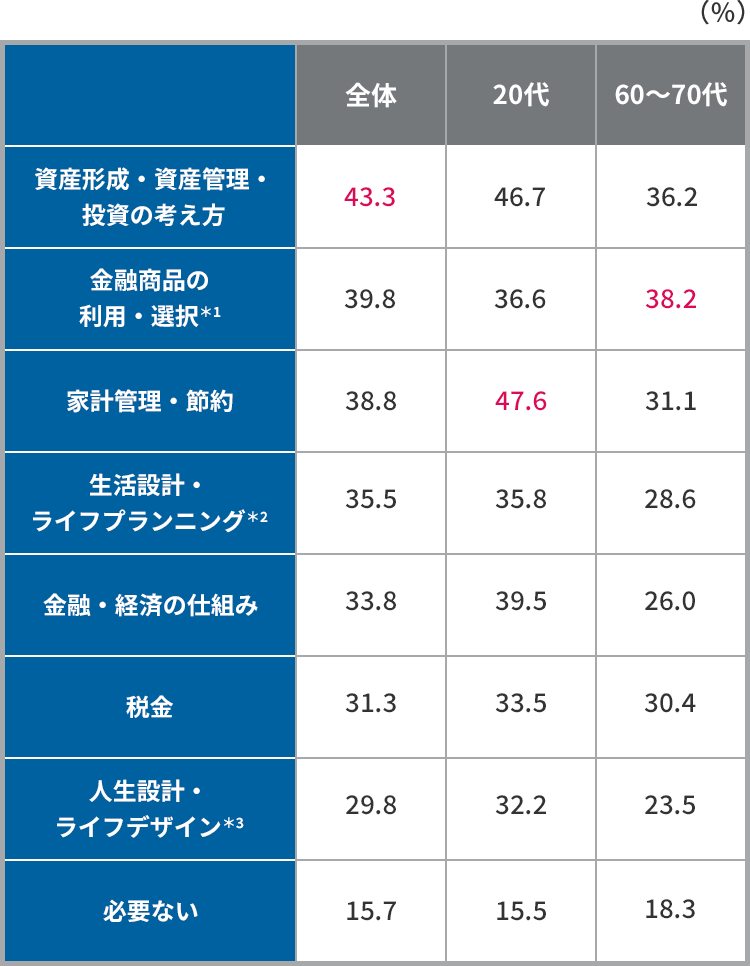

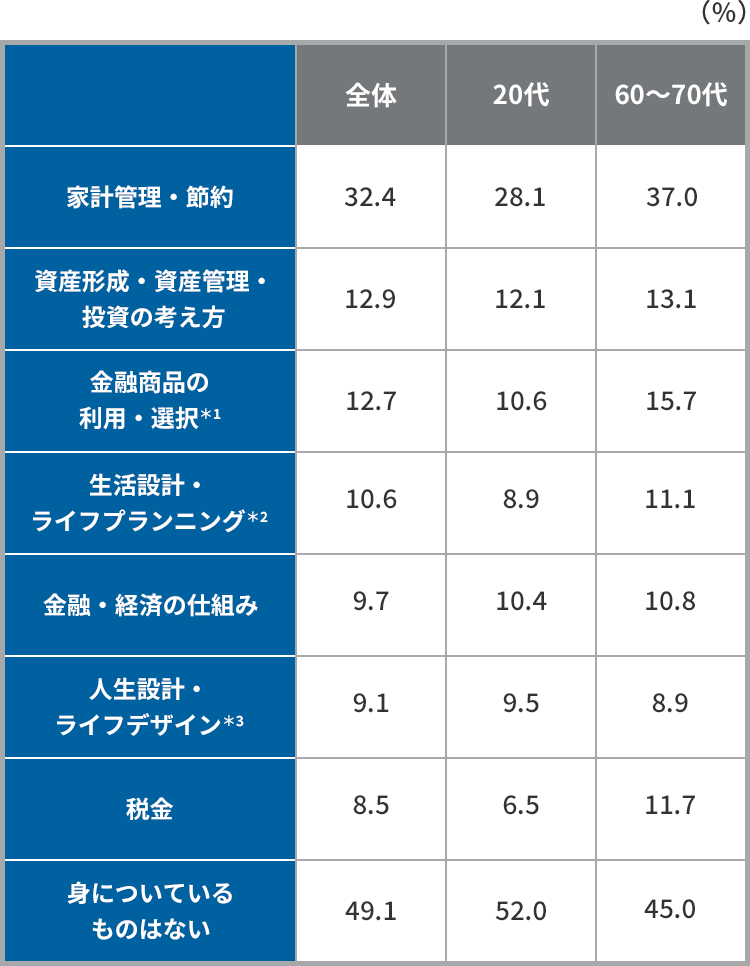

必要だと思う金融周辺知識(上位8項目)

必要だと思う金融周辺知識について、全体では「資産形成・投資」が43.3%で1位、次いで「金融商品の利用・選択」が39.8%、20代では「家計管理・節約」が47.6%で1位、次いで「資産形成・投資」が46.7%、60~70代では「金融商品の利用・選択」が38.2%で1位、「資産形成・投資」が36.2%となりました。

必要だと思う金融周辺知識(上位8項目)

※1 預貯金・株式・投資信託・保険・年金など

※2 目的に合わせたマネープランを中心とした生活設計の構想

※3 将来送りたい人生に合わせた構想

全体(n=14,532) 20代(n=1,904) 60~70代(n=4,983) 人

FP松浦さんからのアドバイス

20代は結婚・出産・住宅購入等の大きなライフイベントをこれから迎える人が多いので、今できることとして、家計管理や節約への意識が他の世代より強いのかもしれません。20代の特徴は若いことです。人生100年と考えるとまだ70~80年もあります。素晴らしい人生にしていくために、良い習慣を身につけるようにしていくといいですね。

Yさんにおいては、月3万円の貯蓄・運用ができていることから、すでに資産形成をしていく習慣は身についています。支出で気になるのは、家族構成を考慮しても高めな月6万円の光熱費です。電気・ガス・水を無駄に使わないよう意識していくと良いでしょう。他にも例えば3R(リデュース・リユース・リサイクル)を積極的にできれば節約につながります。また、これは老若男女すべての方に当てはまることですが、適度な運動を習慣化できれば、病気になって治療費を負担するリスクが低くなります。いずれも気合いを入れて短期間で結果を出す必要はありません。特に現在、何か取り組んでいることがなければ、まず始めることをおすすめいたします。もう1点、お金に限ったことではないですが、ぜひ目標を持って生活をするようにして下さい。明確な目標を持つことで、そこを目指した行動ができるようになります。日常においても収支管理など意識を高く持つことに繋がります。

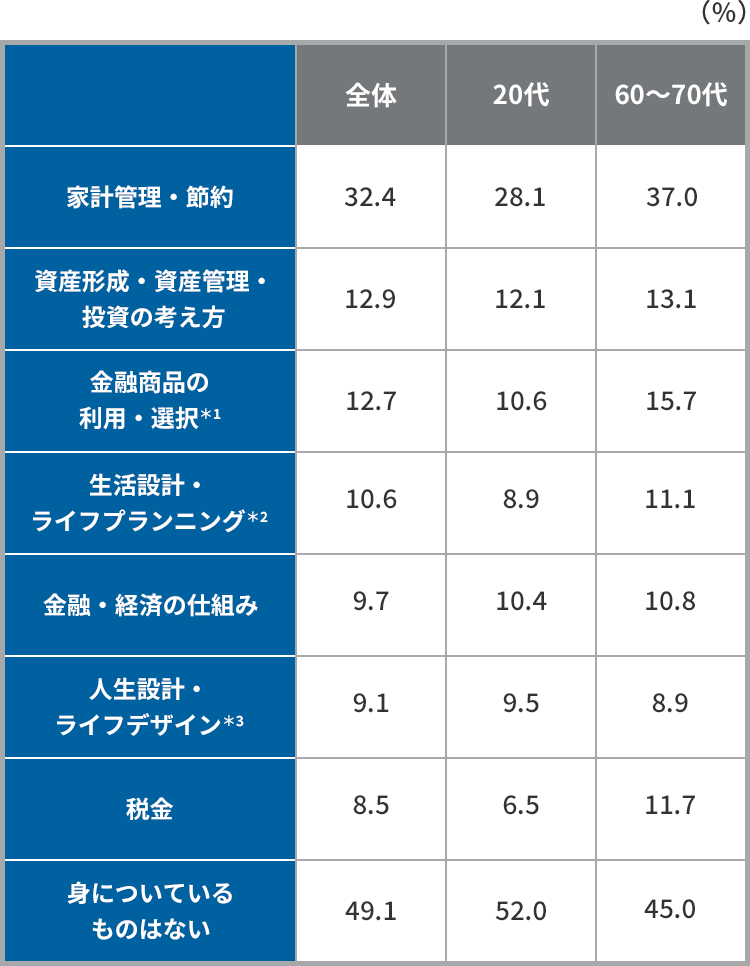

自身に身についていると思う金融周辺知識(上位8項目)

身につけていると思う金融周辺知識はどの世代でも「家計管理・節約」がトップで、全体で32.4%と顕著に高いですが、上述の必要だと思う金融周辺知識で高かった「資産形成・投資」については、必要だと思いながらも身につけられていない人が多いことが垣間見られます。

自身に身についていると思う金融周辺知識(上位8項目)

※1 預貯金・株式・投資信託・保険・年金など

※2 目的に合わせたマネープランを中心とした生活設計の構想

※3 将来送りたい人生に合わせた構想

全体(n=14,532) 20代(n=1,904) 60~70代(n=4,983) 人

FP松浦さんからのアドバイス

老後へ向けた資産運用について触れておきます。以下の①~⑤がポイントです。

①最初に目標額と達成時期をイメージしましょう。

②次にどの様な運用手段(預金・株式・債券・外貨・REIT・保険等々)があるのかを知り、それぞれの仕組みや特徴(リスク度合い等)を理解するようにしましょう。

③そして、気になった手段があれば少額で良いので始めてみましょう。

④結果が出始めれば、徐々に自分に適した手段が見えてくるはずです。

⑤老後までまだ40年位あるので、短期間で成果を求める必要はありません。目標額に一歩一歩近づいているかどうかの確認は定期的に行い、確実にたどり着けるようコントロールしていきましょう。

Yさんの親御さんは50代でしょうか?もしまだ現役世代でしたら、家計管理・節約だけでなく、教育費の準備方法や資産運用の手段等のお金のこと、さらには仕事のコツやキャリアプラン等、周囲から学ぶ機会は多いと想像しますが、まず親御さんと話してみる機会をぜひ持っていただきたい、とFPとして強く思います。基本的なことですが、意外と実践している方が少ないと感じています。親にとっては子どもが社会人になっても相談してくるのは非常に嬉しいはずです。親孝行ができるのは親が元気な今のうちですよ!

それには、日頃から何でも言える良好な親子関係やご兄弟がいるなら兄弟関係を築いておくことも大事です。Yさんが親御さんと一緒に考えてほしいのは、将来の同居の有無や介護、相続(資産の引継ぎ)等についてです。親子で話し合うのが難しいテーマなので、まずは介護や相続等をテーマとした本を読んだり、セミナーに参加したりして、話せる環境づくりから始めることをお勧めいたします。

以上、金融知識に関することをアドバイスさせていただきましたが、メットライフ生命の調査結果で「老後に対する安心・楽しみだと感じること」の回答が、Yさんの年代も60~70代も「余暇の過ごし方」が1位となっていました。長生き時代を自分らしく楽しく過ごすことは、年齢を問わず重要なのかもしれません。

<プロフィール>

松浦建二(まつうら・けんじ)

CFP®認定者 1級ファイナンシャル・プランニング技能士

青山学院大学卒、ミサワホームで戸建てやアパートの営業を経験後、アイエヌジー(現エヌエヌ)生命保険会社へ転職し生命保険と投資信託の営業を経験。2002年からファイナンシャル・プランナーとして主に個人のライフプランや生命保険設計、住宅購入総合サポート等の相談業務を行っているほか、FPに関する執筆や講演も多数行っている。青山学院大学非常勤講師。